Sextio procent av tiden, det fungerar varje gång

”…det finns en 60% sannolikhet för en recession inom de närmaste 18 månaderna.” – Steen Jakobsen

”UBS sade att det finns en 40-procentig chans att det kommer att bli två räntehöjningar inskrivna för 2019 i stället för tre rörelser som sågs i mars.” -Marketwatch

”Det finns alltid en chans på 1 på 3 att marknaden går ner 10 procent och en chans på 1 på 5 att marknaden går ner 20 procent, men ändå går aktiemarknaden på lång sikt upp 10 procent per år i ungefär 70 procent av fallen.” -MarketRealist

Och… med Anchormans Brian Fantanas ord (som hänvisar till sin parfym kallad ”Sex Panther”, som är olaglig i nio länder):

Jag hoppas att du kliar dig i huvudet, precis som jag gör.

Vi kan investera utifrån odds, sannolikheter och chanser… eller så kan vi göra det mycket enklare:

Köp lågt, sälj högt.

Låter enkelt, eller hur? Tja… det finns två problem med denna strategi:

#1 Det är extremt svårt att investera i saker som andra undviker. Om du köper saker som andra säljer, och säljer saker som andra köper, känns det som om du inte är en del av gruppen.

#2 Hindsight is 20/20. Ofta vet vi först i efterhand när saker och ting är höga eller låga.

Men så här är det… även om det är svårt att gå emot folkmassan kan vi ändå göra det. Och ja, efterklokhet kan vara 20/20, men det finns några uppenbara marknadshög- och lågpunkter som vi kan se redan nu.

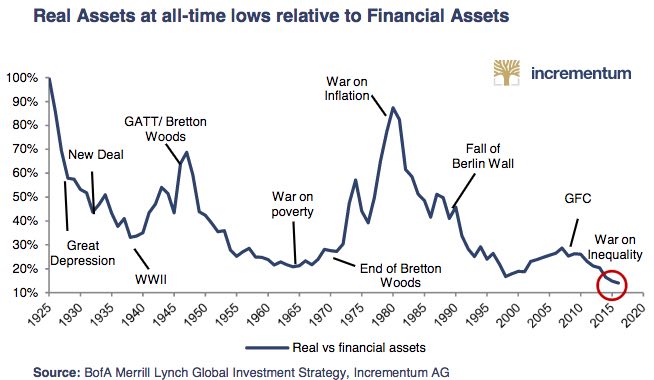

Till exempel vet vi att reala tillgångar är på all-time low jämfört med finansiella tillgångar.

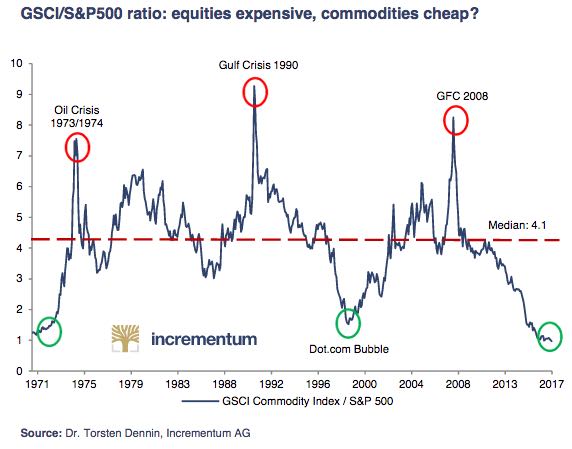

Källa: I ett historiskt sammanhang verkar den relativa värderingen av råvaror i förhållande till aktier extremt låg. I förhållande till S&P 500 handlas GSCI (Goldman Sachs Commodity Index) för närvarande på den lägsta nivån på 50 år. Dessutom ligger förhållandet betydligt under den långsiktiga medianen på 4,1. Enligt begreppet mean reversion borde vi få se attraktiva investeringsmöjligheter.” – Incrementum

Källa: Incrementum

Självklart är det fullt möjligt att detta förhållande blir ännu mer snedvridet, med finansiella tillgångar som blir dyrare och råvaror som blir ännu billigare.

Men, var vill du sätta dina pengar i arbete?

Vill du hellre ha en massiv nedåtrisk? Eller vill du hellre ha en enorm uppgångspotential?

Svaret är lätt för mig. (Samma sak för alla som följde med mig till Colombia.)

Vi vill investera i områden som är billiga. Vi vill köpa lågt och sälja högt. Enkelt.

Det finns många råvaru-ETF:er där ute som handlas på historiska bottennivåer (som $JJG).

Den största avkastningen finns dock i privata affärer. Jag talar om att investera i privata gårdar, privata företag och privata investeringsmöjligheter som du aldrig skulle se… om du inte är med i rätt grupp och har rätt kontakter.

(För dem som var med oss i Colombia kommer vi att ha lite information som kommer ut den här veckan om vår nästa resa.)