Il sessanta per cento delle volte funziona sempre

“…c’è il 60% di probabilità di una recessione nei prossimi 18 mesi”. – Steen Jakobsen

“UBS ha detto che c’è il 40% di probabilità che ci saranno due aumenti dei tassi per il 2019 invece delle tre mosse viste a marzo”. -Marketwatch

“C’è sempre una possibilità su 3 che il mercato scenda del 10% e una su 5 che scenda del 20%, ma nel lungo periodo il mercato azionario sale del 10% all’anno circa il 70% delle volte.” -MarketRealist

Oppure… nelle parole di Brian Fantana di Anchorman (che si riferisce alla sua colonia chiamata “Sex Panther”, che è illegale in 9 paesi):

Spero vi stiate grattando la testa, proprio come me.

Possiamo investire basandoci sulle probabilità, le probabilità e le occasioni… oppure possiamo rendere tutto molto più semplice:

Compra basso, vendi alto.

Sembra semplice, vero? Bene… ci sono due problemi con questa strategia:

#1 È estremamente difficile investire in cose che gli altri stanno evitando. Se compri cose che altri vendono e vendi cose che altri comprano, allora ti senti come se non facessi parte del gruppo.

#2 Il senno di poi è 20/20. Spesso sappiamo quando le cose sono alte o basse solo dopo il fatto.

Ma, ecco il punto… anche se è difficile andare contro la folla, possiamo ancora farlo. E sì, il senno di poi può essere 20/20, ma ci sono alcuni evidenti massimi e minimi di mercato che possiamo vedere proprio ora.

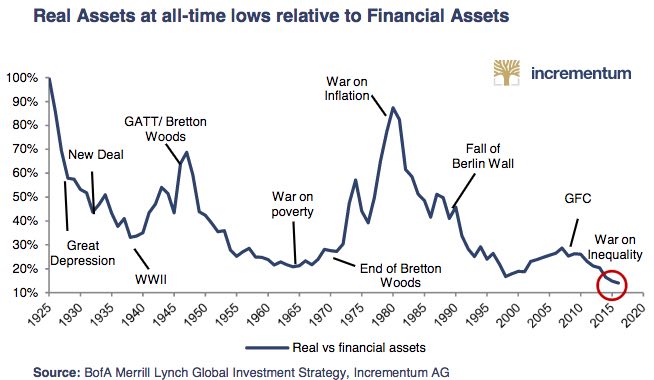

Per esempio, sappiamo che gli asset reali sono ai minimi storici rispetto agli asset finanziari.

Fonte: Incrementum

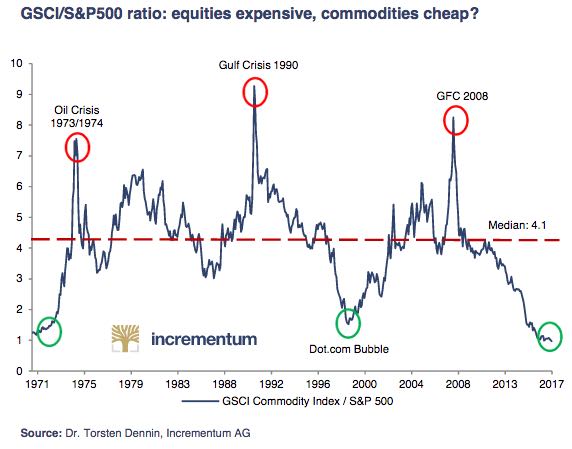

“In un contesto storico, la valutazione relativa delle materie prime rispetto alle azioni sembra estremamente bassa. In relazione all’S&P 500, il GSCI (Goldman Sachs Commodity Index) è attualmente scambiato al livello più basso degli ultimi 50 anni. Inoltre, il rapporto si trova significativamente al di sotto della mediana a lungo termine di 4,1. Seguendo la nozione di mean reversion, dovremmo vedere interessanti opportunità di investimento”. – Incrementum

Fonte: Incrementum

Ovviamente, è del tutto possibile che questo rapporto diventi ancora più distorto, con le attività finanziarie che diventano più costose e le materie prime che diventano ancora più economiche.

Ma, dove vorresti mettere i tuoi soldi per lavorare?

Preferisci avere un enorme rischio di ribasso? O preferiresti avere un enorme potenziale di rialzo?

La risposta è facile per me. (Lo stesso vale per tutti quelli che si sono uniti a me in Colombia.)

Vogliamo investire in aree che costano poco. Vogliamo comprare basso e vendere alto. Semplice.

Ci sono molti ETF sulle materie prime là fuori che sono scambiati ai minimi storici (come $JJG).

Tuttavia, i maggiori ritorni sono nelle operazioni private. Sto parlando di investire in aziende agricole private, società private e opportunità di investimento private che non vedreste mai… a meno che non siate con il gruppo giusto e abbiate le giuste connessioni.

(Per coloro che si sono uniti a noi in Colombia, avremo alcune informazioni in uscita questa settimana sul nostro prossimo viaggio.)