A feleségem és én elkezdtünk gondolkodni azon, hogy 5 év alatt kifizethetjük a jelzáloghitelünket, miután hallottunk másokról, akik ezt csinálják. Tudom, hogy a közvetlen családomban senkinek sem sikerült fiatalon kifizetnie a jelzáloghitelét, de ez azt jelentette, hogy mi nem tudnánk megtenni?

A jelzáloghitelünk kifizetése valóban lehetséges?

Amikor először kezdtünk el gondolkodni rajta, hagyományos 30 éves jelzáloghitelünk volt, és a havi jelzáloghitel-fizetés ésszerű volt. Tényleg nem volt gondunk a jelzáloghitel törlesztésével, de biztosan nem volt egy csomó extra pénzünk.

Nagyon sokat foglalkoztam a pénzügyekkel évekkel ezelőtt, és olvastam arról, hogy mennyi pénzt lehet megtakarítani, ha 15 éves fix kamatozású jelzáloghitelre refinanszírozzuk a jelzáloghitelünket. Ez azt jelentené, hogy a jelzáloghitelünk valószínűleg többre emelkedne, mint amennyit fizetni szeretnénk, de sokkal több pénz menne a tőkére, nem pedig a kamatokra.

Nos, körülbelül öt évvel ezelőtt pontosan ezt tettük. Újrafinanszíroztunk egy 15 éves fix kamatozású jelzáloghitelre, és elhatároztuk, hogy mindent megteszünk azért, hogy 5 év alatt vagy annál rövidebb idő alatt visszafizessük a jelzáloghitelünket. Elhatároztuk, hogy vállaljuk ezt a magasztos célt, és megszüntetjük a jelzáloghitelünket, hogy olyan dolgokra fizethessünk, amelyek értéket adnak az életünkhöz – például több nyaralásra!”

Megcsináltuk! Kifizettük a házunkat!

Büszkén mondhatom, hogy nem sokkal az ötéves refinanszírozási évfordulónk előtt, 36 évesen sikerült kifizetnünk a házunkat! Ezt ötfős családként, egyetlen jövedelemmel tettük meg. Ezt úgy tudtuk elérni, hogy takarékos életmódot folytattunk, új helyett használtat vásároltunk, és a jelzáloghitelünk törlesztését tartottuk szem előtt.

Ebben a cikkben adok néhány tippet arra, hogyan tudtuk elérni ezt a célt, és hogyan tudod te is elérni!

Kifizethetem-e a jelzáloghitelemet idő előtt? Előnyök és hátrányok

Néhány pénzügyi tervezőnek vannak olyan ügyfelei, akik azt kérdezik, hogy “összpontosítsak-e a jelzáloghitelem korai visszafizetésére?”. Sokan azért ragaszkodnak a jelzáloghitelükhöz, és harminc évig fizetik a havi törlesztést, mert úgy gondolják, hogy szükségük van a jelzáloghitel kamatainak levonására, mint leírásra (sajnos ezek az adóleírások már nem előnyösek – nézze meg ezt a kapcsolódó cikket).

A másik ok, amit felhoznak, az az, hogy még ha akarnának is, akkor sem tudnának még egy fillért kipréselni a költségvetésükből a korai törlesztésre. Ha jobban belegondolsz, ezek az “okok” valójában kifogások. Matematikailag nem járnál jobban, ha nem lenne jelzáloghiteled, mintha a kamatos kamatot leírnád az adóból? Minél több évig fizetsz, annál kevesebb a kamat, így annál kisebb a levonásod.

Mellesleg MINDENKI, beleértve engem is, ki tud szorítani néhány plusz dollárt a költségvetéséből, és minden kis apróság segít.

Eldönteni, hogy ez megfelelő-e az Ön számára

Amikor a feleségemmel leültünk és megbeszéltük, hogy megpróbáljuk-e idő előtt visszafizetni a jelzáloghitelünket, a válasz egy határozott “IGEN!” volt. Először is, minél több adósságunk van, annál nagyobb a kockázat.

Tegyük fel, hogy elvesztette a munkáját. Először is aggódna, hogy nem tudja fizetni a jelzáloghitelt, igaz? Ha nem lenne jelzáloghitele, sokkal jobb helyzetben lenne az elkövetkező években.

Második, a 30 éves jelzáloghitel egyszerűen lehangoló. Nem tetszett a gondolat, hogy felnőtt életünk nagy részében jelentős összegeket kell fizetnünk egy hitelezőnek.

Tegyük fel, hogy a középiskola elvégzése utáni napon vásároltál egy házat, és 30 éves jelzáloghitelt vettél fel. A hitel futamideje alatt kötelességtudóan fizeted a számlát. Majdnem 50 éves lennél, amikor az utolsó törlesztőrészletet fizeted.

Ez rengeteg év közte!

Miért fizesse ki utoljára a jelzáloghitelét

Noha a jelzáloghitelünk korai törlesztésére akartunk összpontosítani, arra is rájöttünk, hogy a jelzáloghitelünk törlesztését azután kell elkezdenünk, hogy minden mást kifizettünk. Szerencsére már évekkel ezelőtt elkezdtük az adósságmentes utunkat, és képesek voltunk továbblépni a jelzáloghitelünkkel kapcsolatos célunk felé.

Ha olyan vagy, mint a legtöbb amerikai, lehet, hogy hitelkártya-, diákhitel- és autóadósságod van. Ezeket ki kellene fizetnie, mielőtt elkezdene extra pénzt szórni a jelzáloghitelére.

Tegyük fel, hogy az ellenkezőjét teszi – elkezd többet fizetni a jelzáloghitelére, minden egyes extra centet, amit csak talál. Aztán bekövetkezik valamilyen vészhelyzet, ami miatt nyolc hétig nem tud dolgozni. A jövedelme rövid távon radikálisan csökken, és bár két hónap múlva újra munkába áll, hogyan fogja addig fizetni a számláit?

Tegye meg ezt, mielőtt extra pénzt fizetne

Miután rendelkezik vésztartalékkal, kezdje el kifizetni a nem jelzáloghiteles adósságait, így a jövedelme “felszabadul”, hogy a jelzáloghitelére fordíthassa.

Tegyük fel, hogy minden adósságát kifizette, kivéve a jelzáloghitelét. Ideje minden dollárt arrafelé szórni, igaz? Ne olyan gyorsan. A jövedelmed 18%-ának megfelelő arányban pénzt is be kellene fektetned a nyugdíjas éveidre. Nem akarja, hogy évek múlva elérje a nyugdíjkorhatárt, és legyen egy kifizetett háza, de ne legyen fészekalja, amiből megélhetne.

Azt követően tehát, hogy a jövedelme 18%-ának megfelelő arányban elkezd befektetni a nyugdíjas számlákra, AZTÁN kezdjen el minden extra dollárt a jelzáloghitelre dobni.

Miért matematikailag NEM szabad korán törlesztenie a jelzáloghitelét

Matematikailag nincs értelme korán törleszteni a jelzáloghitelét. A történelmileg alacsony kamatlábak mellett (amelyek 3% körül mozognak) szinte ostobaságnak tűnik plusz pénzt költeni arra, hogy idő előtt törlessze a lakását.

Gondoljon bele – befektethetné a pénzét egy S&P indexalapba a tőzsdén, és évente átlagosan 8%-ot kereshetne. Ez 5%-os különbség aközött, hogy elköltöd a pénzt, hogy megszabadulj a jelzáloghiteled 3%-os kamatától, szemben azzal, hogy befekteted és 8%-ot keresel.

A pénzügyi függetlenség és a pénzügyi biztonság megteremtése

A fenti forgatókönyv azonban teljes mértékben a matematikai perspektívára összpontosít. A számításoknak matematikailag akkor van értelme, ha figyelmen kívül hagyjuk azokat a görbe labdákat, amelyeket az élet dob elénk. Ha befektetjük a többletpénzt, de elveszítjük a munkánkat, és már nem tudjuk fizetni a jelzáloghitelünket, a matematikai képlet az ablakon megy ki.

A feleségem és én a pénzügyi biztonságot választottuk a nettó vagyonunk növelése helyett. Ezt úgy értük el, hogy először kimaxoltuk a nyugdíjalapunkat, majd minden extra centet a jelzáloghitel törlesztésére költöttünk.

Soha nem tanácsolnám, hogy előbb fizesse ki a jelzáloghitelét, mielőtt befektetne a nyugdíjas éveire.

Azzal, hogy ezt az utat választottuk, öt évnyi extra hozamot pazaroltunk el – de most nincs jelzáloghitelünk, és még több pénzt delegálhatunk befektetésekbe.

A tetejébe, ha hirtelen elveszíteném a munkámat, kaphatnék egy minimálbéres állást, és még mindig nem kellene aggódnom a költözés vagy a házunk kifizetése miatt. Számunkra ez a pénzügyi biztonság aranyat ér.

Érd meg a “miértedet”, és hogy milyen lenne egy jelzálogmentes élet

Álmodozz egy percre. Hogyan nézne ki az életed, ha a következő években vagy évtizedekben nem kellene minden hónapban jelzáloghitelt fizetned? A jelzáloghitel általában a legjelentősebb számla bárki költségvetésében, és nehéz lehet elképzelni, milyen lenne az élet, ha megtartaná ezt a plusz pénzt, ahelyett, hogy a jelzáloghitelezőnek küldené.

De gondolkodjon egy percig: Mit tehetne Ön és a családja azzal a sok pénzzel? Soroljon fel annyi dolgot, amennyi csak eszébe jut. Fogadok, hogy a lista egy mérföld hosszú lenne.

Most, melyek azok közül a dolgok közül, amelyek a legfontosabbak az Ön számára? Nagylelkűen adni másoknak? Pénzügyi örökséget hagyni az unokáidnak? Korán nyugdíjba vonulni? Világutazás a házastársával?

Válasszon ki két-három olyan lehetőséget a lehetőségek közül, amelyek a legjelentősebb dolgok, amelyekért áldozatot hozna. Ezek az Ön “miértjei”. Ha például az, hogy akkor utazhatsz, amikor csak akarsz, és elég pénzt hagysz az unokáknak, hogy “ugródeszkát” kapjanak a felnőttkorban, akkor ez a MIÉRT – ez az okod, amiért megszünteted a jelzáloghiteledet, hogy gyorsan vagyont építhess.

Hogyan fizesse ki a jelzáloghitelét 5 év alatt (vagy kevesebb!)

Tegyük fel, hogy a mai postaládájában meghívót kapott egy osztálytalálkozóra. Ez három hónap múlva lesz, és nagyon szeretnél elmenni. De az egyik első gondolatod az, hogy: Tényleg le kell adnom 15 kilót addig. Mit teszel?

kitűzöl egy célt. Kiválasztasz egy dátumot (3 hónap múlva), mint a célod elérésének “célvonalát”.

Ugyanez igaz bármire, amit pénzügyileg meg akarsz tenni, mint például a jelzáloghiteled korai, évekre előre történő kifizetése. Tűzz ki egy dátumot öt év múlva, és ezt a dátumot jól láthatóan tedd ki – a fürdőszobatükrödre vagy a hűtőszekrényed ajtajára, olyan helyre, ahol minden nap láthatod. Ez segíteni fog abban, hogy a célra összpontosítson, és motivált maradjon, hogy elérje azt.

Mint tudja, pusztán a cél kitűzése és a motiváció nem biztosítja, hogy elérje azt. Az alábbiakban 17 megvalósítható módszert találsz arra, hogy rekordidő alatt törleszd a jelzáloghiteledet!

Havi költségvetés készítése

Túl sok hónap végén van a pénzed? Előfordul, hogy belenézel a pénztárcádba, és azon tűnődsz, hová tűnt az a pénz? Mindannyian átéltük már ezt a tapasztalatot valamikor, és nem is szeretnénk soha többé!

A legjobb módja annak, hogy biztosan tudd, hová megy a pénzed, ha készítesz egy költségvetést. A legtöbb ember a “költségvetés” szóra úgy gondol, mint egy korlátozásra – egy olyan helyre, ahol felsorolhatja az összes adósságát és számláját, amelyeket ki kell fizetnie, tekintet nélkül arra, hogy van-e élete.

Ehelyett segít, ha a költségvetésre úgy tekint, mint egy kiadási tervre. Egy kiadási tervben megtervezed, hogyan fogod elosztani az otthoni fizetésedet. KELL havi 200 dollárt költened társastáncórákra? Ha a válasz igen, akkor ezt írja be a költségvetésébe, és keressen más helyeket, ahol lefaraghat, ha szükséges.

Az átgondolt, teljes kiadási terv elkészítése lehetővé teszi, hogy pontosan tudja, hová megy a pénze minden hónapban, így gyorsabban tudja kezelni a jelzáloghitelt.

Vásároljon olyan lakást, amit meg tud fizetni

Tegyük fel, hogy úgy dönt, hogy lakást vásárol. Okos módon elmegy egy jelzáloghitel-társasághoz, hogy előzetesen jóváhagyást kapjon a jelzáloghitelre, így tudja, hogy mekkora összeget tud költeni. Teljesen meglepődik, amikor a jelzáloghitel-ügynök egy számmal áll elő, ami körülbelül a duplája annak, amire számított.

“Micsoda?” – gondolja – “40 000 dolláros jövedelemmel vehetek egy 450 000 dolláros házat?”. Nem lehet meglepő, hogy a jelzáloghitelezők nagyon nagy előzetes jóváhagyási összeget adnak Önnek abban a reményben, hogy Ön inkább egy 450 000 dolláros hitelt vesz fel náluk, mint egy 200 000 dolláros hitelt. Így keresik a pénzüket!

Bár azt javaslom, hogy ingatlanügynököt vegyen igénybe ingatlanvásárláshoz, vegye figyelembe, hogy az ő jutalékuk közvetlenül kapcsolódik a végső árhoz, amit Ön fizet a házért.

Noha MINDENKI szeretne egy óriási házat a tónál, egyszerűen nem reális azt gondolni, hogy ezt mindannyian megengedhetjük magunknak.

Szóval, mekkora házat engedhet meg magának?

Először is, vegye figyelembe az otthoni fizetését. Ha a jelzáloghiteled elviszi ennek az összegnek a felét, miből fizetnél más alapvető dolgokra, mint az élelmiszer, a ruházat és a benzin fenntartása az autóban? Egy jó hüvelykujjszabály, amely segít abban, hogy “nagyjából” meg tudja becsülni, mennyit tud költeni jelzáloghitelre, hogy olyan hitelt keressen, amelynek havi törlesztőrészlete nem több, mint az otthoni fizetésének 25%-a.

Tegyük fel tehát, hogy az otthoni fizetése havi 3600 dollár. Ennek az összegnek az egynegyede (25%-a) 900 dollár. Tehát ahhoz, hogy a pénzügyei kezelhetőek maradjanak, olyan házat kellene vásárolnia, amelynek a jelzáloghitele nem haladja meg a havi 900 dollárt. Így még mindig megengedheti magának, hogy egyen, időnként elmenjen nyaralni, és fogszabályzót vegyen a legkisebb gyermekének.

Tegyen le nagy összegű előleget

Néhány jelzáloghitel-társaság azzal csalogatja az embereket, hogy nagyon alacsony előleggel – néha a lakóhely vételárának 3-5%-ával – ígéri a jelzáloghitel jóváhagyását.

Bár ez kezdetben vonzónak tűnhet (és lehetővé teszi, hogy sokkal több házat kapjon – lásd a fenti figyelmeztetést!), valójában rossz pénzügyi döntés olyan jelzáloghitelt felvenni, amelyben kis összeget tesz le. A valóságban össze kell kaparni, amennyit csak lehet, hogy a kifizetések kisebbek legyenek, és közelebb kerüljön ahhoz, hogy gyorsabban fizesse ki az otthonát.

Ha 20%-os előleget ajánlana, elkerülheti a PMI-t – a magán jelzálogbiztosítást. A PMI egy olyan biztosítási forma, amely a jelzáloghitelezőt védi, ha a lakástulajdonos nem teljesíti a jelzáloghitelt. Tehát a PMI esetében az Ön jelzáloghitelének egy része egy biztosítási díjra megy el, amelyet félretesznek, hogy a kedvezményezett (a hitelező) védelmet kapjon, ha Ön nem fizetné vissza a hitelét.

Ha 20%-ot tesz le, akkor teljesen elkerülheti a PMI-t, ami jelentős megtakarítást eredményez az Ön számára. Ezt a PMI-összeget felhasználhatja arra, hogy még gyorsabban visszafizesse a jelzáloghitelét.

Kisebb otthonra való leépítés

A nagy lakásvásárlás csábító erejéről már beszéltünk. Nem ritka, hogy egy üres házaspár egy 3500 négyzetméteres otthonban vagy egyedülállók egy 2200 négyzetméteres sorházban laknak. Az emberi természetből fakad, hogy nagyobb otthont akarunk venni, mint amekkorára szükségünk van; vagy “teret akarunk, hogy szétterüljünk”, vagy “lépést akarunk tartani Jonesékkal.”

Az egyik kihívás azonban, amit gyakran nem veszünk figyelembe, a nagyobb otthonokkal járó többletkiadások. Mit gondol például, mennyibe kerül az üresen élő, nagy házban élő családosoknak egy ekkora tér fűtése és hűtése? Ha nagy udvaruk van, és rendszeresen kertépítésre van szükségük, az szintén jelentős kiadás, amely növeli a lakhatási költségeiket.

A valóságban, ha meg tudnának élni egy fele akkora házban, akkor jelentősen spórolhatnának a downsizinggel. A kicsinyítésnek számos pozitívuma van, többek között az, hogy minimalizálni tudjuk az évek során összegyűjtött nagyszámú tárgyat, amellett, hogy kisebb lakásban élve megtakarítást érhetünk el.

Fizesse ki először a többi adósságát

A jelzáloghitel gyors visszafizetésének legfőbb kulcsa, hogy nagy részleteket fizessen rá. Nézte már meg a hitelkártya-kivonatát, és észrevette, hogy ha egyszerűen csak a minimumot fizeti ki, és semmi mással nem terheli meg az egyenleget, akkor körülbelül 17 évbe telik, mire visszafizeti?

A hitelkártyához hasonlóan, ha egyszerűen csak a minimumot fizeti a jelzáloghitelét, akkor hosszú évekig, ha nem évtizedekig fog fizetni a hitelért.

Hogy képes legyen a jelzáloghitelének magas törlesztőrészleteit fizetni, először az összes többi adósságát meg kell szüntetnie. El tudja képzelni, mennyit tudna dobni a jelzáloghitelére, ha nem lenne hitelkártyaadóssága? Nincs diákhitel tartozásod? Nincs autóhitel? Ha Ön is olyan, mint a legtöbb amerikai, akkor ezeknek az egyéb adósságoknak az összegei lehetővé teszik, hogy gyorsabban törlessze a jelzáloghitelét, mint gondolta volna.

Foglalkozzanak hát a többi adósságuk kifizetésével. A neves pénzügyi guru, Dave Ramsey azt javasolja, hogy sorold fel az adósságaidat a legkisebbtől a legnagyobbig, és addig fizess többet a legkisebbre, amíg el nem intézed. Ezután fogd azt a pénzt, amit a legkisebbre fizettél, és add hozzá ahhoz az összeghez, amit a következő legkisebbre fizetsz.

Ez a “hógolyós” megközelítés lehetővé teszi, hogy folyamatosan lendületben maradj. Ahogy támadod a nagyobb adósságokat, egyre nagyobb összeget tudsz fizetni feléjük.

Légy kevesebből, mint amennyit keresel (élj a jövedelmed 50%-ából)

A legnagyobb személyes pénzügyi kihívások, amelyekkel szembesülünk, általában olyan hozzáállások, amelyeket két rövidítéssel jellemeznek: YOLO és FOMO (Fear Of Missing Out). A YOLO, vagyis a “You Only Live Once” (Csak egyszer élsz) lehetővé teszi számunkra, hogy megengedjük magunknak, hogy egy kicsit meggondolatlanul bánjunk a pénzügyeinkkel. Meg akarod venni azt a Porschét? Nos, hajrá! Csak egyszer élsz!

A FOMO, azaz a “Fear of Missing Out” hasonló. Az összes barátod hajókázni megy a legjobb barátnőd 50. születésnapjára? Nos, el KELL menned – nem akarsz lemaradni!

Sajnos, bár ezek az érzések emberi természetűek, biztosan nem segítenek az anyagi helyzetünkön. Azt gondolhatjuk, hogy keményen dolgozunk, és megérdemeljük, hogy elköltsük az összes pénzt, ami a számlák kifizetése után megmarad.

Ha azonban az a célod, hogy öt éven belül kifizesd a jelzáloghiteledet, akkor lehet, hogy olyan döntéseket kell hoznod, amelyek lehetővé teszik, hogy kevesebből élj, mint amennyit keresel. SOKKAL kevesebből, mint amennyit keres – rövid ideig. A legjobb forgatókönyv az, ha a bevételeid 50%-ából élsz. Aztán a másik 50%-ot a plusz tőkére fordíthatod.

Vagy “szupertelen” leszel egy rövid ideig, hogy kifizesd a jelzáloghiteledet, vagy egyszerűen csak “leégsz” egész hátralévő életedben. Ez biztosan nem lesz fájdalommentes, de sokkal kevesebből élhet, mint gondolná.

Döntse el, hogy az újrafinanszírozás megfelelő-e az Ön számára

Sok tulajdonos 30 éves jelzáloghitelt választott, amikor megvásárolta otthonát. Ha azonban kiszámítja a 15 éves jelzáloghitel havi törlesztőrészleteit, rájöhet, hogy ez az Ön számára is megvalósítható.

A refinanszírozásnak akkor lehet értelme, ha alacsonyabb jelzálogkamatlábat kaphat. Ha ez megtörténik, a befizetésed nagyobb részét a tőkére fordítják, és ezerrel kevesebb kamatot fizetsz a hitel futamideje alatt. Megfontolhatja a 15 éves, fix kamatozású jelzáloghitelre történő refinanszírozást, hogy felére csökkentse a kölcsön hosszát, ahogy a feleségem és én tettük.

Történelmileg alacsony kamatok

A történelmileg alacsony kamatok mellett az alacsonyabb kamatlábra és rövidebb futamidőre történő refinanszírozás tökéletes forgatókönyv lehet az Ön számára. A jelenlegi kamatlábától függően a hitel futamidejét 15 évre csökkentheti anélkül, hogy észrevenné a fizetés változását.

Ez azt jelenti, hogy a teljes havi fizetése többet fordít a tőkére és kevesebbet a kamatra. Ne feledje, hogy a refinanszírozás további díjakkal jár, ezért mindenképpen adja hozzá az extra díjakat, hogy lássa, van-e értelme matematikailag.

Tettetheti, hogy refinanszírozott anélkül, hogy ténylegesen refinanszírozott volna

Egyszer úgy dönthet, hogy a hivatalos refinanszírozás nem megfelelő az Ön számára. Ez azonban nem jelenti azt, hogy nem cselekedhet úgy, mintha refinanszírozott volna. Egyszerűen tegyen úgy, mintha a havi jelzáloghitel-számlája megnőtt volna, és fizessen többet a hitel törlesztőrészletére.

Tegyük fel például, hogy a havi törlesztőrészlete 1000 dollár. Tegyen úgy, mintha újrafinanszírozta volna, és a törlesztőrészlete most 1400 dollár. Ha ezt a havi plusz 400 dollárt a tőke csökkentésére fordítja, az egyenértékű azzal, hogy évente több jelzáloghitel-törlesztést teljesít.

Mivel ezt a készpénzt közvetlenül a tőkére fordítja, nagy darabokat vesz ki abból az összegből, amelyen a kamatok alapulnak.

Protipp: Győződjön meg róla, hogy ez a plusz 400 dollár a tőkére megy, és nem számít a kamat és a tőke felé történő további befizetésnek.

A tőkeegyenleg megértése

Azzal, hogy extra jelzáloghitel-fizetéseket teljesít, vagy extra összegeket fizet, ezt az összeget a tőkeegyenlegre alkalmazzák. A tőkeegyenleg (a teljes törlesztőrészlet tartozás) csökkentésével Ön viszont csökkenti az Ön által a hitel futamideje alatt fizetendő kamat összegét.

Mielőtt elkezdene extra törlesztőrészleteket fizetni, vegye fel a kapcsolatot hitelezőjével, és azonosítsa a hitelének feltételeit. Van néhány olyan jelzáloghitel-társaság, amely nem teszi lehetővé, hogy bármikor extra törlesztést fizessen a tőke felé.

Kerülje el az előtörlesztési büntetéseket

Egyes szerződések csak meghatározott időközönként teszik lehetővé, hogy extra kifizetéseket teljesítsen. Ha a megengedett időpontokon kívül teljesíti a pótbefizetést, akkor előtörlesztési büntetést számíthatnak fel Önnek. Győződjön meg róla, hogy hitelezője elfogadja az extra kifizetéseket, mielőtt megírja a csekket.

Felkerekíti a jelzáloghitel-fizetéseket

Ha a refinanszírozás nem opció, és úgy tenni, mintha refinanszírozott volna, mert egyszerűen nem tudja kipréselni a költségvetéséből ezt a must, egyszerűen “kerekítse fel”, és alkalmazza ezt az összeget a kölcsöntőkére. Tehát, ha a jelzáloghitele 1135 dollár, kerekítse fel a következő százra (1200 dollár), és fizesse ezt az extra 65 dollárt minden hónapban a hitel tőkéjéhez.

Elképzelhető, hogy kapcsolatba kell lépnie a jelzáloghitelezőjével, hogy meghatározza, külön kell-e fizetnie ezt a “felkerekítést”, hogy biztosítsa, hogy azt extra összegként alkalmazzák a tőkéhez, és nem a következő havi kamatok előlegeként.

Fogadja meg a takarékos életmódot (amíg a lakást ki nem fizetik)

Elképzelhető, hogy azt gondolja: “Ó, persze! Majd csak találok minden hónapban egy plusz ezrest a költségvetésemben, hogy többet fizessek a házamra! NO PROBLEM.”

A legtöbbünk számára valóban GYAKORLAT, hogy előteremtsünk több száz dollárt, amit a jelzáloghitelünkre fordíthatunk. De meg lehet csinálni, ha kitaláljuk, hogyan lehetünk takarékosabbak. Gondoljunk csak a fenti “felkerekítési” példára. Ha minden hónapban 65 dollárt szeretne felkerekíteni, mit tehetne azért, hogy egy kicsit takarékosabb legyen, és “megtalálja” ezt az összeget?

Hozhatna hetente egyszer ebédet a munkahelyére, ahelyett, hogy minden nap étteremben étkezne?

Megtehetné, hogy minden héten otthon tart családi moziestet ahelyett, hogy az egész családot elvinné moziba? Ki tudná értékelni a tévécsomagját, hogy megnézze, van-e mód arra, hogy ott felszabadítson némi pénzt?

A takarékosság nem azt jelenti, hogy minden egyes dolgot megtagad magától, ami örömet okoz. Azt viszont igenis jelenti, hogy kritikusan mérlegelned kell, hogy melyek azok a dolgok az életedben, amelyek szükségletek, és melyek azok, amelyek vágyak. Valóban szükség van minden vágyadra, vagy korlátozhatnál ezek közül néhányat, hogy évekkel korábban ki tudd fizetni a házadat?

Azt, hogy mennyire szeretnél jelzálogmentes lenni, az határozza meg, hogy milyen drasztikus lépésekre vagy hajlandó.

Kéthetente fizess jelzálogot

A legtöbb ember havonta egyszer fizeti a jelzálogszámláit. Azonban egy olyan stratégia, amely lehetővé teszi, hogy minden hónapban több pénzt fordítson a tőkére, megtakarítsa a felhalmozódó kamatokat, és csökkentse a jelzáloghitel futamidejét, az, hogy kéthetente fizessen, ami a havi jelzáloghitelének fele.

Tegyük fel, hogy a jelzáloghitele 1000 dollár havonta. Kéthetenkénti fizetéssel kéthetente 500 dollárt fizetne. Milyen különbséget jelent, ha kéthetente fél részletet fizet, nem pedig egy nagyot? A havi egyszeri fizetéssel évente 12 részletet fizetsz. Ha kéthetente osztja fel, akkor évente 13 részletet fizet.

Ez gyakran körülbelül öt évvel csökkenti a hitelét.

Tegye az adóvisszatérítést a főösszegre

Míg sokan rettegve néznek szembe az adószezonnal, néhányan izgatottan várják, mivel adóvisszatérítést várnak. Ez a visszatérítés olyan érzés, mintha “talált pénz” lenne, nem igaz? Sokan vagy “szórakozási pénzként” használják, vagy egy nyaralás finanszírozására, vagy bevásárlásra.

Az adóvisszatérítésnek a jelzáloghitel törlesztőrészletére való alkalmazása azonban az egyik módja annak, hogy hosszú távon és jelentősen hozzájáruljon a jelzáloghitel gyorsabb visszafizetéséhez.

13. Az adóvisszatérítést a jelzáloghitel törlesztőrészletére kell fordítani. Vegyen fel egy mellékes tevékenységet a jövedelem növelése érdekében

Az amerikaiak ezrei egészítik ki jövedelmüket egy mellékes tevékenységgel. Bár gyakran azt gondoljuk, hogy egy mellékállás unalmas és rettegni való dolog, valójában kifizetődő, és sok esetben nagyon jövedelmező lehet. A legjobb mellékfoglalkozások két dolog kereszteződését foglalják magukban: kielégítenek egy szükségletet, és olyasvalami, amit élvezel.

Van olyan hobbid vagy készséged, amiben igazán jó vagy, és amivel több pénzt tudnál keresni? Ékszereket készítesz? Nyisson egy Etsy áruházat, és értékesítse alkotásait online. Régóta golfozol? Tanítson kezdő golfozókat a helyi rekreációs osztályon keresztül. Ön egy matekzseni? Korrepetálj olyan gyerekeket, akiknek nehézséget okoz a matematika az iskolában.

Akár virtuálisan is korrepetálhatsz, hiszen rengeteg korrepetáló weboldal létezik. A korrepetálással könnyen szerezhetsz óránként 20-30 dollárt vagy akár többet is. Nem egy rossz mellékállás, hogy kiegészítse a pénzforgalmát.

Megkötözni, hogy minden negyedévben extra hitelfizetést teljesítsen

Ha a költségvetése túl szűkös ahhoz, hogy minden egyes jelzálogfizetést “felkerekítsen”, vagy úgy tegyen, mintha refinanszírozott volna, és minden alkalommal lényegesen magasabb összeget fizetne, kötelezze el magát, hogy minden negyedévben extra kifizetést teljesítsen.

Ez azt jelenti, hogy minden héten tegyen félre egy kicsit, hogy minden harmadik hónap végén (például márciusban, júniusban, szeptemberben és decemberben) tudjon egy extra befizetést teljesíteni. Tehát minden negyedévben körülbelül 12 heted van arra, hogy akár a meglévő költségvetésedben, akár egy mellékes tevékenységen keresztül elegendő pénzt találj arra, hogy egy további lakástörlesztést teljesíts.

Vizuális motivátorok létrehozása

Amikor a személyes pénzügyekről van szó, gyakran “robotpilótán” navigálunk. A számláinkat automatikusan levonjuk a folyószámlánkról, és mivel ez olyan kényelmes, nem is gondolkodunk rajta. Ha azonban azt a gigantikus célt tűzte ki maga elé, hogy öt éven belül kifizeti a jelzáloghitelét, akkor lehet, hogy ezt a célt inkább az “első égőn” kell tartania, hogy motivált maradjon és tisztában legyen az előrehaladásával.

Az egyik stratégia a golyósüveg használata. Az üvegbe tegyen 1 üveggolyót minden egyes 1000 dollár után, amivel tartozik a lakásán. Minden egyes 1000 dollár után, amit törlesztesz a jelzáloghiteledből, vegyél ki egy üveggolyót az üvegből. Így valóban láthatod, hogy az egyenleged csökken, ahelyett, hogy csak a számokat nézegetnéd egy költségvetési táblázatban.

Ha szeretsz színezni, készítettem ingyenes színező lapokat, amelyekkel nyomon követheted a fejlődésedet és a jelzáloghitel-törlesztési céljaidat. Nézd meg őket itt!.

Énnepeld a győzelmeidet és a mérföldköveidet

A jelzáloghiteled korai visszafizetésének célja nagy és komoly elkötelezettség, amire következetesen koncentrálnod kell. Lesznek azonban olyan időszakok, amikor egyszerűen nem akarsz egy perccel sem többet gondolni rá.

Ebben az esetben tarts egy rövid szünetet. Még mindig úgy kell élned az életed, hogy kezelhető legyen, és ne kergessen az őrületbe, igaz? Ráadásul tényleg nehéz motiváltnak maradni mindenféle “attaboys” vagy “attagirls” nélkül az út mentén.

Tervezz be egy ünneplést (olyat, amire be van tervezve a költségvetésed) az út különböző mérföldköveinél. Talán miután visszafizette az 5 000 vagy 10 000 dolláros tőketartozást, elmegy egy kellemes vacsorára egy kedvenc éttermébe. Talán miután 25 000 dollárt törlesztettél a tőkéből, úgy döntesz, hogy elmész egy hosszú hétvégére, egy kalandra egy olyan helyre, ahol még sosem jártál. Ünnepelje meg ezeket a győzelmeket, még ha kicsik is, mert a kis győzelmek később összeadódnak a NAGY győzelemhez.

Használja az ingyenes jelzálogtörlesztési kalkulátoromat

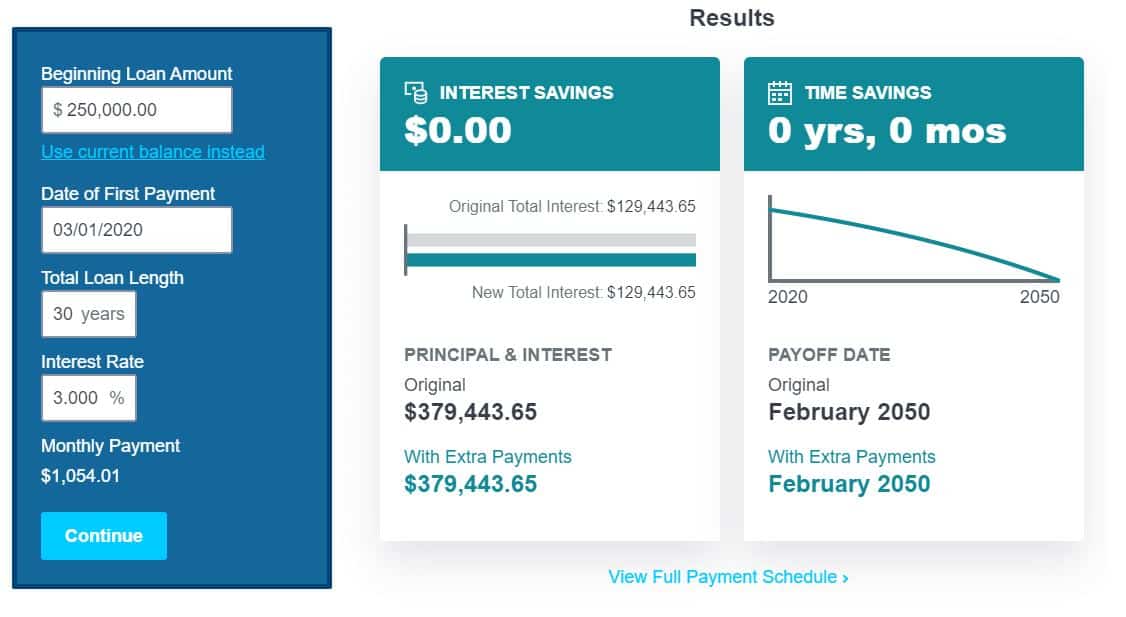

Lépjen át az ingyenes jelzálogtörlesztési kalkulátoromhoz, és adja meg a jelenlegi hiteladatait. A jelzáloghitel-kalkulátor megmutatja, hogy hány éve van még hátra a jelzáloghitele visszafizetésére, és hogyan változik ez, ha módosítja a fizetését.

A többletfizetések elemzése mellett az előtörlesztési kalkulátorom lehetővé teszi a különböző fizetési ütemtervek beállítását is egy 15 éves és egy 30 éves hitel között.

A törlesztési ütemterv megértése

A törlesztési ütemterv mutatja a fizetési ütemtervet a jelenlegi hiteléhez. Megmutatja, hogy mennyi pénz megy a tőkére és mennyi megy a kamatra minden egyes adott fizetésnél.

Elképzelhető, hogy meglepődik, hogy a nehezen megkeresett pénzéből mennyi megy a kamatra a kölcsön elején. A korai jelzáloghitel-törlesztési kalkulátorom az Ön törlesztési ütemtervét is lebontja, hogy ezek a kifizetések fájdalmasan nyilvánvalóvá váljanak.

A pénzügyi függetlenség elérése a kamatos kamat révén

Most, hogy visszafizettük a hitelünket, a bankárok és a brókerek már nem profitálnak belőlem a lakáshitelem kamatos kamatán keresztül. Azáltal, hogy felszabadult a havi jelzáloghitel-fizetésem, most már sokkal gyorsabban tudom növelni a vagyonomat a kamatos kamat segítségével, ami értem dolgozik, nem pedig ellenem.

A feleségem és én most a pénzügyi függetlenséget hajszoljuk. Ez azt jelenti, hogy olyan passzív jövedelemforrások létrehozására összpontosítunk, amelyek kiváltják a főállású munkámat.

A következő célunk egy bérlakás megvásárlása, így elkezdhetjük diverzifikálni a nyugdíjas portfóliónkat ingatlanokkal.

Az összegzés

A lakástulajdon az amerikai álom, és a saját otthon jelentősen növeli a nettó értékét, ezért minél gyorsabban ki tudja fizetni a jelzáloghitelét, és minél hamarabb birtokolja a saját otthonát, annál jobb. Végül is, minél tovább van jelzáloghiteled, annál több kamatot fizetsz a banknak, és nem tudsz másra gondolni, amit szívesebben csinálnál azzal a sok pénzzel? Korábban nyugdíjba menni? Új vállalkozásba kezdene?

Az otthon tulajdonlása pénzügyi biztonságot nyújt Önnek és családjának; ez egy felértékelődő eszköz, és az idő előrehaladtával egyre többet fog érni.

Mindössze annyit kell tennie ahhoz, hogy a jelzáloghitel korai visszafizetésével megváltoztassa pénzügyi jövőjét, hogy elhatározza, hogy megteszi, és elkötelezi magát mellette. Ezt bárki megteheti, nem igaz? Végezzen apró változtatásokat, és találjon módot arra, hogy itt-ott egy kis plusz pénzt félretegyen, hogy további részleteket tudjon fizetni a jelzáloghitele felé.

Gondoljon a teknősre és a nyúlra – legyen a teknős! Következetes, egyenletes, apró lépésekkel juthatsz el a célba, és nem fog 30 évbe telni, amíg odaérsz! Készen állsz tehát arra, hogy 5 év alatt vagy annál rövidebb idő alatt kifizesd a jelzáloghiteledet?