Min kone og jeg begyndte at tænke på muligheden for at betale vores realkreditlån af på 5 år, efter at vi hørte om andre, der gjorde det. Jeg ved, at ingen i min nærmeste familie formåede at betale deres realkreditlån af, da de var unge, men betød det, at vi ikke kunne gøre det?

Var det faktisk muligt at betale vores realkreditlån af?

Da vi først begyndte at tænke på det, havde vi et traditionelt 30-årigt realkreditlån, og den månedlige realkreditbetaling var rimelig. Vi havde virkelig ingen problemer med at betale realkreditlånet, men vi havde bestemt ikke et væld af ekstra penge liggende.

Jeg var meget interesseret i finans for år tilbage, og jeg læste om, hvor mange penge man kunne spare, hvis man refinansierede sit realkreditlån til en 15-årig fast rente. Det ville betyde, at vores realkreditlån ville stige til muligvis mere, end vi gerne ville betale, men meget flere penge ville gå til hovedstolen i stedet for til renter.

Nå, men for omkring fem år siden gjorde vi netop det. Vi refinansierede til et 15-årigt fastforrentet realkreditlån og besluttede, at vi ville gøre alt, hvad der stod i vores magt, for at betale vores realkreditlån af på 5 år eller mindre. Vi besluttede at påtage os dette høje mål og fjerne vores realkreditlån for at betale for ting, der gav værdi til vores liv – som f.eks. flere ferier!

Vi gjorde det! Vi betalte vores hus af!

Jeg er stolt af at sige, at lige før vores femårige refinansieringsjubilæum var vi i stand til at betale vores hus af på 36 år! Vi gjorde dette som en familie på fem personer på en enkelt indkomst. Vi var i stand til at gøre det ved at leve en sparsommelig livsstil, købe brugt i stedet for nyt, og holde vores realkreditlån payoff i forgrunden af vores sind.

I denne artikel vil jeg give dig nogle tips om, hvordan vi var i stand til at nå dette mål, og hvordan du også kan!

Bør jeg betale mit realkreditlån tidligt? Pros And Cons

Mange finansielle planlæggere har kunder, der spørger: “Skal jeg fokusere på at betale mit realkreditlån tidligt af?” Grunden til, at mange mennesker hænger på deres realkreditlån og foretager den månedlige betaling i tredive år, er, at de tror, at de har brug for fradraget for realkreditrenter som en afskrivning (desværre er disse skattemæssige afskrivninger ikke længere fordelagtige – se denne relaterede artikel).

Den anden grund, de giver, er, at de umuligt kan klemme endnu en krone ud af deres budget for at betale det tidligt, selv om de ville. Hvis man tænker over det, er disse “grunde” i virkeligheden undskyldninger. Matematisk set ville du ikke være bedre stillet med intet realkreditlån frem for en skattemæssig afskrivning af renten? Jo flere år du betaler, jo færre renter er der, så jo mindre er dit fradrag.

Også kan ALLE, inklusive mig, klemme et par ekstra dollars ud af deres budget, og hver eneste lille smule hjælper.

Beslutte, om det er det rigtige for dig

Da min kone og jeg satte os ned og diskuterede, om vi skulle forsøge at betale vores realkreditlån tidligt, var svaret et rungende “JA!” For det første, jo mere gæld vi har, jo større risiko har vi.

Sæt, at du har mistet dit job. Du ville først bekymre dig om, at du ikke kunne betale realkreditlånet, ikke sandt? Hvis du ikke havde noget realkreditlån, ville du være i en meget bedre situation i mange år fremover.

For det andet er et 30-årigt realkreditlån bare deprimerende. Vi kunne ikke lide tanken om at skulle foretage betydelige betalinger til en långiver i det meste af vores voksenliv.

Sæt, at du købte et hus dagen efter, at du blev færdig med gymnasiet, og at du tog et 30-årigt realkreditlån. Du betaler pligtskyldigt regningen i hele lånets løbetid. Du ville være næsten 50 år gammel, når du foretager den sidste afbetaling.

Det er mange år i mellem!

Hvorfor du bør betale dit realkreditlån sidst

Selv om vi ønskede at fokusere på at betale vores realkreditlån tidligt, indså vi også, at vi skulle begynde at betale vores realkreditlån af, efter at alt andet var betalt af. Heldigvis begyndte vi vores gældfri rejse for flere år siden og var i stand til at gå videre til vores realkreditmål.

Hvis du er som de fleste amerikanere, har du måske kreditkortgæld, studielånsgæld og bilgæld. Du bør betale disse af, før du begynder at smide ekstra penge på dit realkreditlån.

Sæt, at du gør det modsatte – begynder at betale mere på dit realkreditlån, hver eneste ekstra cent, du kan finde. Så får du en eller anden nødsituation, der gør, at du bliver arbejdsløs i otte uger. Din indkomst bliver radikalt reduceret på kort sigt, og selv om du er tilbage på arbejde om to måneder, hvordan vil du så betale dine regninger i mellemtiden?

Gør dette, før du betaler ekstra

Når du har en nødfond, skal du begynde med at betale din gæld, der ikke vedrører dit realkreditlån, så du får din indkomst “frigjort” til at betale dit realkreditlån.

Sæt, du har betalt al din gæld undtagen dit realkreditlån. Så er det tid til at smide hver en dollar i den retning, ikke? Ikke så hurtigt. Du bør også investere penge til pensionering med en sats på 18 % af din indkomst. Du ønsker ikke at nå pensionsalderen flere år senere og have et hus, der er betalt af, men ikke har noget at leve af.

Så efter at du er begyndt at investere 18 % af din indkomst i pensionskonti, skal du SÅ begynde at kaste hver eneste ekstra dollar på realkreditlånet.

Hvorfor du matematisk set IKKE bør betale dit realkreditlån tidligt

Matematisk set giver det ikke mening at betale dit realkreditlån tidligt. Med historisk lave renter (der svæver omkring 3 %) virker det næsten tåbeligt at bruge ekstra penge på at betale dit hus tidligt af.

Tænk over det – du kunne investere dine penge i en S&P-indeksfond på aktiemarkedet og tjene i gennemsnit 8 % hvert år. Det er en forskel på 5 % mellem at bruge pengene for at slippe af med en rente på 3 % på et realkreditlån og at investere dem og tjene 8 %.

Figuring In Financial Independence And Financial Security

Overstående scenarie fokuserer dog udelukkende på et matematisk perspektiv. Beregningerne giver matematisk set mening, hvis man ser bort fra de curveballs, som livet kaster efter os. Hvis du investerer dine ekstra penge, men mister dit job og ikke længere kan betale dit realkreditlån, ryger den matematiske formel ud af vinduet.

Min kone og jeg valgte finansiel sikkerhed frem for at øge vores nettoformue. Det gjorde vi ved først at udnytte vores pensionsfond maksimalt og derefter bruge hver eneste ekstra cent på at betale realkreditlånet.

Jeg ville aldrig råde dig til at betale dit realkreditlån af, før du investerer i din pension.

Ved at gå denne vej spildte vi fem års ekstra afkast – men nu har vi intet realkreditlån og kan uddelegere endnu flere penge til investeringer.

Til overflod kunne jeg, hvis jeg pludselig mistede mit job, få et job til mindsteløn og stadig ikke bekymre mig om at flytte eller have råd til at betale vores husbetaling. For os er denne økonomiske sikkerhed guld værd.

Forstå dit “hvorfor”, og hvordan et liv uden lån ville se ud

Drøm i et øjeblik. Hvordan ville dit liv se ud, hvis du ikke skulle betale et realkreditlån hver måned i de næste mange år eller årtier? Et realkreditlån er typisk den mest betydelige regning i nogens budget, og det kan være svært at forestille sig, hvordan livet ville se ud, hvis du beholdt de ekstra penge i stedet for at sende dem til realkreditinstituttet.

Men tænk dig om et øjeblik: Hvad kunne du og din familie gøre med alle disse penge? Lav en liste over så mange ting, som du kan komme i tanke om. Jeg vil vædde med, at listen ville være en kilometer lang.

Nu, hvilke af disse ting er vigtigst for dig? At give gavmildt til andre? At efterlade en økonomisk arv til dine børnebørn? At gå tidligt på pension? Rejse rundt i verden med din ægtefælle?

Vælg to eller tre af de muligheder, som er de mest betydningsfulde ting, som du ville ofre for. Disse er dit “hvorfor”. Hvis det f.eks. er at kunne rejse, når du vil, og efterlade penge nok til, at børnebørnene kan få en “kickstart” i voksenlivet, er det WHY’et – din grund til at fjerne dit realkreditlån, så du hurtigt kan opbygge en formue.

Sådan betaler du dit realkreditlån af på 5 år (eller mindre!)

Sæt, at du i din post i dag har modtaget en invitation til en klassetræf. Det er om tre måneder, og du ville elske at tage af sted. Men en af dine første tanker er: Jeg har virkelig brug for at tabe 15 pund inden da. Hvad gør du så?

Du sætter dig et mål. Du vælger en dato (3 måneder fra nu af) som din “målstregen” for at nå dit mål.

Det samme gælder for alt, hvad du ønsker at gøre rent økonomisk, f.eks. at betale dit realkreditlån tidligt af, flere år i forvejen. Sæt en dato fem år ude i fremtiden, og sæt den dato tydeligt op – på dit badeværelsesspejl eller din køleskabsdør, et sted, hvor du kan se den hver dag. Det vil hjælpe dig med at holde fokus på målet og motivere dig til at nå det.

Som du ved, er det ikke sikkert, at du når det, blot fordi du sætter dig et mål og er motiveret. Nedenfor finder du 17 handlingsanvisende måder at betale dit realkreditlån af på rekordtid!

Opret et månedligt budget

Har du for meget måned i slutningen af din pengepung? Kigger du nogensinde i din pung og undrer dig over, hvor pengene er blevet af? Vi har alle haft denne oplevelse på et eller andet tidspunkt, og det ønsker vi aldrig mere!

Den bedste måde at sikre, at du ved, hvor dine penge går hen, er ved at oprette et budget. De fleste mennesker tænker på ordet “budget” som en begrænsning – et sted, hvor man kan liste alle sine gældsforpligtelser og regninger, der skal betales, uden at tage hensyn til at have et liv.

Det hjælper i stedet at se et budget som en udgiftsplan. I en udgiftsplan PLANLÆGGER du, hvordan du vil fordele din indkomstløn. Behøver du at bruge 200 dollars om måneden på danskundervisning? Hvis svaret er ja, så sæt det ind i dit budget og find andre steder at skære ned, hvis du har brug for det.

Skabe en gennemtænkt, komplet udgiftsplan giver dig mulighed for at vide præcis, hvor dine penge går hen hver måned, så du kan tackle det realkreditlån hurtigere.

Køb en bolig, du har råd til

Sæt, at du beslutter dig for at købe en bolig. Du går snildt til et realkreditinstitut for at få forhåndsgodkendelse til et realkreditlån, så du ved, hvor meget du kan bruge. Du bliver helt forbløffet, da realkreditformidleren kommer med et tal, der er ca. dobbelt så højt som det forventede.

“Hvad?”, tænker du, “Jeg kan købe et hus til 450.000 dollars med en indkomst på 40.000 dollars?” Det bør ikke være overraskende, at realkreditinstitutterne vil give dig et meget stort forhåndsgodkendelsesbeløb i håb om, at du vil optage et lån på 450.000 dollars hos dem frem for et lån på 200.000 dollars. Det er sådan, de tjener deres penge!

Selv om jeg foreslår at bruge en ejendomsmægler til køb af ejendom, skal du være klar over, at deres provision er direkte knyttet til den endelige pris, du betaler for boligen.

Selv om vi ALLE ville elske at have et kæmpe hus ved søen, er det simpelthen ikke realistisk at tro, at vi alle har råd til det.

Så hvor meget hus KAN du have råd til?

Først skal du overveje din indkomstløn. Hvis dit realkreditlån optog halvdelen af dette beløb, hvordan ville du så betale for andre vigtige ting som mad, tøj og benzin i bilen? En god tommelfingerregel, der kan hjælpe dig med at få et overblik over, hvor meget du kan bruge på et realkreditlån, er at finde et lån, hvor den månedlige ydelse ikke er mere end 25 % af din indkomst.

Så lad os sige, at din indkomst er på 3.600 dollars om måneden. En fjerdedel (25 %) af dette beløb er 900 dollars. Så for at din økonomi kan forblive overskuelig, bør du købe et hus, hvor realkreditlånet ikke er mere end 900 dollars om måneden. På den måde har du stadig råd til at spise, tage på ferie fra tid til anden og købe en tandbøjle til dit yngste barn.

Sæt en stor udbetaling ned

Nogle realkreditinstitutter lokker folk til ved at love realkreditgodkendelse med en meget lav udbetaling, nogle gange så lavt som 3-5% af boligens købspris.

Og selv om dette kan virke attraktivt i starten (og give dig mulighed for at få meget mere hus – se advarslen ovenfor!), er det virkelig en dårlig økonomisk beslutning at få et realkreditlån, hvor du lægger et lille beløb ned. I virkeligheden bør du skrabe så meget sammen, som du overhovedet kan, for at gøre betalingerne mindre og komme tættere på at betale dit hus hurtigere af.

Hvis du skulle tilbyde en 20 % udbetaling, kan du undgå PMI – privat realkreditforsikring. PMI er en type forsikring, der beskytter realkreditinstituttet, hvis en boligejer misligholder sit realkreditlån. Så med PMI går en del af din realkreditbetaling til en forsikringspræmie, der sættes til side for at give modtageren (långiveren) beskyttelse, hvis du skulle misligholde dit lån.

Hvis du lægger 20 % ned, undgår du PMI helt og holdent, hvilket resulterer i en stor besparelse for dig. Du kan bruge dette PMI-beløb til at betale dit realkreditlån endnu hurtigere ned.

Downsize til en mindre bolig

Vi har talt om det lokkende ved at købe en stor bolig. Det er ikke ualmindeligt at se et tomt par i et 3.500 kvadratmeter stort hjem eller singler i et 2.200 kvadratmeter stort rækkehus. Det ligger i menneskets natur at ville købe et større hjem, end vi har brug for; enten vil vi have “plads til at sprede os”, eller vi vil “følge med Joneses.”

En af de udfordringer, vi ofte undlader at overveje, er imidlertid de ekstra udgifter, vi pådrager os med større hjem. For eksempel, hvor meget tror du, at det koster de tomme husejere i det store hus at opvarme og køle et så stort rum? Hvis de har en stor gårdsplads og har brug for at få anlagt et landskab regelmæssigt, er det også en betydelig udgift, der føjer sig til deres boligomkostninger.

I virkeligheden kunne de spare betydeligt ved at reducere størrelsen af deres bolig, hvis de kunne klare sig med at bo i et halvt så stort hus. Der er mange positive ting ved at downsize, herunder at kunne minimere det store antal genstande, som vi har samlet gennem årene, ud over de besparelser, vi kunne opnå ved at bo i et mindre hjem.

Betal først din anden gæld af

Den vigtigste nøgle til at betale dit realkreditlån hurtigt af er at foretage store afdrag på det. Har du nogensinde kigget på din kreditkortopgørelse og bemærket, at hvis du blot betaler minimum og ikke opkræver noget andet til at tilføje til saldoen, vil det tage dig ca. 17 år at betale det ud?

Sådan som et kreditkort, hvis du blot foretager minimumsbetalingen på dit realkreditlån, vil du betale på lånet i mange år, hvis ikke årtier.

For at være i stand til at foretage store afdrag på dit realkreditlån bør du først fjerne al din anden gæld. Kan du forestille dig, hvor meget du ville være i stand til at kaste på dit realkreditlån, hvis du ikke havde nogen kreditkortsgæld? Ingen gæld i form af studielån? Ingen billån? Hvis du er som de fleste amerikanere, vil beløbene på disse andre gældsposter gøre det muligt for dig at betale dit realkreditlån hurtigere af, end du troede var muligt.

Så få travlt med at betale din anden gæld af. Den anerkendte finansguru Dave Ramsey foreslår, at du opstiller en liste over din gæld fra den mindste til den største og betaler ekstra på den mindste gæld, indtil den er afviklet. Tag derefter de penge, du betalte på den mindste, og læg det beløb til det beløb, du betaler på den næstmindste.

Denne “snebold”-tilgang giver dig mulighed for at holde et konstant momentum. Efterhånden som du angriber den større gæld, har du et større beløb at betale til den.

Liv af mindre end du tjener (lev på 50 % af din indkomst)

De største udfordringer med hensyn til personlig økonomi, som vi står over for, har en tendens til at være holdninger, der er karakteriseret ved to akronymer: YOLO og FOMO (Fear Of Missing Out). YOLO, eller “You Only Live Once”, giver os mulighed for at tillade os selv at være lidt letsindige med vores økonomi. Har du lyst til at købe den Porsche? Så gør det da bare! Man lever kun én gang!

FOMO, “Fear of Missing Out” (frygt for at gå glip af noget), er noget lignende. Alle dine venner skal på krydstogt til din bedste venindes 50-års fødselsdag? Du er nødt til at tage med – du vil ikke gå glip af det!

Men selv om disse følelser er menneskelige, hjælper de desværre ikke på vores økonomiske situation. Vi tror måske, at vi arbejder hårdt, og at vi fortjener at bruge alle de penge, vi har tilbage, efter at regningerne er betalt.

Hvis dit mål er at betale dit realkreditlån af om fem år, er du måske nødt til at træffe nogle valg, der gør det muligt for dig at leve af mindre, end du tjener. VILDT mindre, end du tjener – i en kort periode. Det bedste scenarie er at leve for 50 % af det, du tjener hjem. Så kan du bruge de andre 50 % til den ekstra hovedstol.

Du kan enten være “super flad” i en kort periode for at betale dit realkreditlån af, eller du kan bare være “flad” resten af dit liv. Det vil bestemt ikke være smertefrit, men du kan leve af meget mindre, end du tror.

Beslut om en refinansiering er det rigtige for dig

Mange ejere valgte et 30-årigt realkreditlån, da de købte deres hjem. Men hvis du beregner de månedlige betalinger på et 15-årigt realkreditlån, vil du måske opdage, at det kan lade sig gøre for dig.

Refinansiering kan give mening, hvis du kan få en lavere realkreditrente. Når det sker, anvendes en større del af din betaling til hovedstolen, og du betaler tusinder og atter tusinder mindre renter i løbet af lånets løbetid. Du kan overveje at refinansiere til et 15-årigt, fastforrentet realkreditlån for at halvere lånets længde, som min kone og jeg gjorde.

Historisk lave renter

Med historisk lave renter kan refinansiering til en lavere rente og kortere løbetid være det perfekte scenarie for dig. Afhængigt af din nuværende rentesats kan du måske være i stand til at skære din låneperiode ned til 15 år uden at bemærke en ændring i betalingen.

Det betyder, at din fulde månedlige betaling vil lægge mere til hovedstolen og mindre til renter. Husk på, at refinansiering kommer med ekstra gebyrer, så sørg for at tilføje de ekstra gebyrer for at se, om det giver matematisk mening.

Forestil dig at refinansiere uden faktisk at refinansiere

Du beslutter måske, at det ikke er passende for dig at foretage en formel refinansiering. Det betyder dog ikke, at du ikke kan lade som om, du har refinansieret. Du skal blot lade som om, at din månedlige realkreditregning er steget, og betale mere til lånets hovedstol.

For eksempel, lad os antage, at din månedlige betaling er $1000. Lad som om, at du har refinansieret, og at din betaling nu er 1.400 dollars. At anvende de ekstra 400 dollars hver måned til afdragsreduktion svarer til at foretage flere flere afdrag på realkreditlånet hvert år.

Da disse penge anvendes direkte på hovedstolen, tager du store bidder ud af det beløb, som renterne er baseret på.

Pro tip: Sørg for, at de ekstra 400 dollars går til hovedstolen og ikke tæller som en ekstra betaling til renter og hovedstol.

Forståelse af hovedstolssaldo

Gennem at foretage ekstra realkreditbetalinger eller ved at betale ekstra, anvendes dette beløb på din hovedstolssaldo. Ved at sænke hovedstolssaldoen (det samlede skyldige afdragsbeløb) sænker du til gengæld det rentebeløb, som du skal betale i løbet af lånets løbetid.

Hvor du begynder at foretage ekstra afdrag på hovedstolen, skal du kontakte din långiver og identificere vilkårene for dit lån. Der er nogle få realkreditselskaber, der ikke tillader dig at betale ekstra til hovedstolen, når du ønsker det.

Undgå forudbetalingsbøder

Nogle kontrakter tillader kun, at du kan foretage ekstra betalinger med et bestemt interval. Hvis du foretager den ekstra betaling uden for de tilladte tidspunkter, kan du blive pålagt en strafafgift for forudbetaling. Vær sikker på, at din långiver vil acceptere ekstra betalinger, før du skriver den check.

Round-Up Your Mortgage Payments

Hvis refinansiering ikke er en mulighed, og hvis det ikke er en mulighed at lade som om, du har refinansieret, fordi du bare ikke kan klemme det skal ud af dit budget, skal du blot “runde op” og anvende dette beløb på lånets hovedstol. Så hvis dit realkreditlån er på 1135 dollars, skal du runde op til det næste hundrede (1200 dollars) og betale de ekstra 65 dollars hver måned til lånets hovedstol.

Du skal muligvis kontakte din realkreditudlåner for at afgøre, om du skal foretage denne “afrundingsbetaling” separat for at sikre, at den anvendes som ekstra til hovedstolen og ikke som en forudbetaling af den næste måneds renter.

Opnå en sparsommelig livsstil (indtil boligen er betalt af)

Du tænker måske: “Ja, selvfølgelig! Jeg finder bare et ekstra tusinde kroner i mit budget hver måned til at betale mere på mit hus! INGEN PROBLEM.”

For de fleste af os er det faktisk et problem at finde hundredevis af dollars til at anvende på vores realkreditlån. Men det KAN lade sig gøre, hvis du tænker på måder at være mere sparsommelig på. Tænk på eksemplet med “runde op” ovenfor. Hvis du ønsker at runde 65 dollars op hver måned, hvad kan du så gøre for at være lidt mere sparsommelig og “finde” det beløb?

Kan du tage din frokost med på arbejde en gang om ugen i stedet for at spise ude hver dag?

Kan du lave en familiefilmaften derhjemme hver uge i stedet for at tage hele familien med i biografen? Kunne du evaluere din tv-pakke for at se, om der er nogen måde at frigøre nogle penge på?

Sparsomhed betyder ikke, at du skal nægte dig selv alle de ting, der behager dig. Det betyder dog, at du skal overveje kritisk, hvilke ting i dit liv der er behov, og hvilke ting der er ønsker. Er alle dine ønsker virkelig nødvendige, eller kan du begrænse nogle af dem, så du kan betale dit hus af flere år tidligere?

Hvor meget du ønsker at blive fri for realkreditlån, afgør, hvor drastisk du er villig til at gå til værks.

Foretag en realkreditbetaling hver anden uge

De fleste mennesker betaler deres realkreditlån en gang om måneden. Men en strategi, der giver dig mulighed for at anvende flere penge til hovedstolen hver måned, spare på de renter, der løber, og mindske løbetiden på dit realkreditlån, er at foretage betalinger hver anden uge, der er halvt så store som dit månedlige realkreditlån.

Sæt, at dit realkreditlån er 1000 dollars om måneden. Med afdrag hver anden uge ville du betale 500 $ hver anden uge. Hvilken forskel gør det at foretage en halv betaling hver anden uge i stedet for en stor betaling? Ved at betale en gang om måneden foretager du 12 betalinger om året. Ved at dele det op hver anden uge foretager du 13 betalinger om året.

Det reducerer ofte dit lån med ca. fem år.

Sæt din skatterefusion til din hovedstol

Mens mange mennesker står over for skattesæsonen med frygt, forventer nogle mennesker den med spænding, da de forventer en skatterefusion. Den tilbagebetaling føles som “fundne penge”, ikke sandt? Mange mennesker bruger den enten som “sjove penge” eller til at finansiere en ferie eller til at tage på shoppingtur.

Men at anvende din skatterefusion til at betale hovedstolen på dit realkreditlån ville være en måde at gøre en langsigtet og betydelig forskel ved at betale dit realkreditlån hurtigere ned.

13. Tag et sidehustle for at øge indkomsten

Tusindvis af amerikanere supplerer deres indkomst med et sidehustle. Selv om vi ofte tænker på et ekstra job som kedeligt og noget at frygte, kan det faktisk være givende og i mange tilfælde meget lukrativt. De allerbedste sidebeskæftigelser indebærer et krydsfelt mellem to ting: de udfylder et behov, og de er noget, som du nyder.

Har du en hobby eller en færdighed, som du er rigtig god til, og som du kunne bruge til at tjene flere penge? Laver du smykker? Åbn en Etsy-butik og sælg dine kreationer online. Er du en mangeårig golfspiller? Undervis begyndere i golf gennem den lokale fritidsafdeling. Er du et matematikgeni? Giv børn, der har problemer med matematikken i skolen, lektiehjælp.

Du kan endda give lektiehjælp virtuelt, da der findes masser af websteder med lektiehjælp. Hvis du arbejder som tutor, kan du nemt tjene 20-30 dollars i timen eller mere. Ikke en dårlig side hustle til at supplere dit cash flow.

Forpligt dig til at foretage en ekstra lånebetaling hvert kvartal

Hvis dit budget er for stramt til at “runde op” hver realkreditbetaling eller til at lade som om, at du har refinansieret og betaler et betydeligt højere beløb hver gang, så forpligtig dig til at foretage en ekstra betaling hvert kvartal.

Det betyder, at du skal spare lidt op hver uge, så du ved udgangen af hver tredje måned (f.eks. i marts, juni, september og december) kan foretage en ekstra betaling. I hvert kvartal har du altså ca. 12 uger til at finde penge nok enten i dit eksisterende budget eller gennem et sideløbende arbejde til at foretage en ekstra husbetaling.

Skab visuelle motivatorer

Når det drejer sig om privatøkonomi, navigerer vi ofte på “automatpilot”. Vi får vores regninger trukket automatisk fra vores checkkonto, og fordi det er så bekvemt, tænker vi ikke nærmere over det. Men hvis du tager det gigantiske mål om at betale dit realkreditlån af om fem år, kan du have brug for at holde dette mål mere “på forreste hylde”, så du forbliver motiveret og opmærksom på dine fremskridt.

En strategi er at bruge en marmorkrukke. I krukken skal du lægge 1 kugle for hver 1.000 USD, du skylder på din bolig. For hver 1.000 USD, du betaler dit realkreditlån af, skal du tage en kugle ud af krukken. På denne måde kan du rent faktisk se, at saldoen bliver lavere, i stedet for blot at se på tallene i et budgetregneark.

Hvis du kan lide at farvelægge, har jeg lavet gratis farvelægningssider til at spore dine fremskridt og mål for afbetaling af realkreditlån. Tjek dem ud her!.

Celebrer dine sejre og milepæle

Målet om at betale dit realkreditlån tidligt er en stor, seriøs forpligtelse, og en, som du bør holde fokus på konsekvent. Der vil dog være tidspunkter, hvor du bare ikke har lyst til at tænke på det et minut mere.

I det tilfælde kan du tage en kort pause fra det. Du skal stadig leve dit liv på en måde, der er overskuelig og ikke driver dig til vanvid, ikke sandt? Desuden er det virkelig svært at forblive motiveret uden nogen form for “attaboys” eller “attagirls” undervejs.

Planlæg en fest (en fest, som du har budgetteret til) ved forskellige milepæle undervejs. Måske vil du gå ud og spise en god middag på en yndlingsrestaurant, når du har betalt 5.000 eller 10.000 dollars af på afdrag. Måske beslutter du dig for at tage en lang weekend væk, et eventyr et sted, du aldrig har været, når du har betalt 25.000 dollars af afdrag på hovedstolen. Fejr disse sejre, selv når de er små, fordi små sejre lægger sig op til den STORE sejr senere.

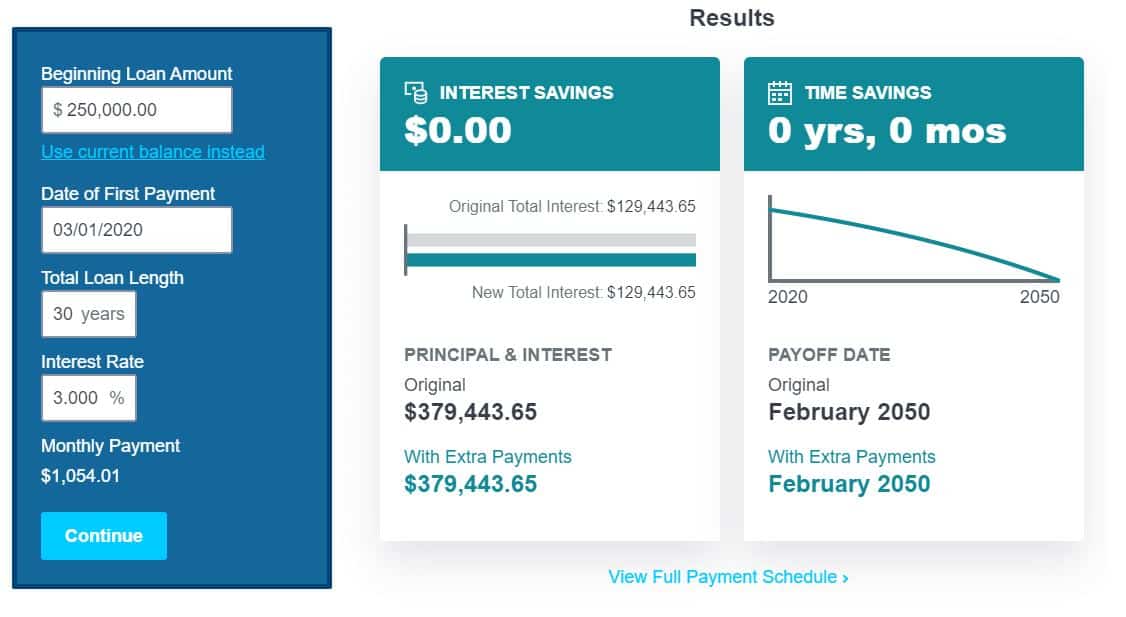

Brug min gratis beregner til afbetaling af realkreditlån

Gå over til min gratis beregner til afbetaling af realkreditlån, og indtast dine nuværende låneoplysninger. Låneberegneren vil vise dig, hvor mange år du har tilbage til at betale dit lån af, og hvordan det ændrer sig, hvis du justerer din betaling.

Ud over at analysere ekstra betalinger vil min beregner til tidlig afbetaling også give dig mulighed for at justere de forskellige betalingsplaner mellem et 15-årigt og 30-årigt lån.

Forstå din afdragsordning

En afdragsordning viser din betalingsplan for dit nuværende lån. Den viser, hvor mange penge der går til hovedstolen, og hvor meget der går til renter ved hver enkelt betaling.

Du kan blive overrasket over at se, hvor meget af dine hårdt tjente penge der går til renter i begyndelsen af dit lån. Min beregner til tidlig afbetaling af realkreditlån vil også opdele din afdragsskema for at gøre disse betalinger smertefuldt indlysende.

At opnå finansiel uafhængighed gennem sammensatte renter

Nu da vi har betalt vores lån af, profiterer bankfolk og mæglere ikke længere af mig gennem sammensatte renter på mit boliglån. Ved at frigøre min månedlige realkreditbetaling er jeg nu i stand til at øge min formue meget hurtigere ved hjælp af renters rente, der arbejder for mig i stedet for imod mig.

Min kone og jeg er nu på jagt efter økonomisk uafhængighed. Det betyder, at vi fokuserer på at skabe passive indkomststrømme, der vil erstatte mit fuldtidsjob.

Vores næste mål er at købe en udlejningsejendom, så vi kan begynde at sprede vores pensionsportefølje med fast ejendom.

Wrapping It Up

Husejerskab er den amerikanske drøm, og at eje et hjem øger din nettoformue betydeligt, så jo hurtigere du kan betale dit realkreditlån af og eje dit hjem direkte, jo bedre. Jo længere tid du har et realkreditlån, jo mere betaler du i renter til banken, og kan du ikke tænke på andre ting, du hellere vil bruge alle de penge på? Gå tidligt på pension? Starte en ny virksomhed?

At eje din bolig giver økonomisk sikkerhed for dig og din familie; det er et aktiv, der stiger i værdi, og det vil blive mere og mere værd med tiden.

Det eneste, du skal gøre for at ændre din økonomiske fremtid ved at betale dit realkreditlån tidligt af, er at beslutte, at du vil gøre det, og forpligte dig til det. Det kan alle gøre, ikke sandt? Lav små ændringer og find måder at sparre lidt ekstra penge væk her og der, så du kan foretage yderligere betalinger til dit realkreditlån.

Tænk på skildpadden og haren – vær skildpadden! Konsekvente, stabile, små skridt får dig til målstregen, og det vil ikke tage dig 30 år at nå dertil! Så er du klar til at betale dit realkreditlån af på 5 år eller mindre?