Soția mea și cu mine am început să ne gândim la posibilitatea de a ne achita ipoteca în 5 ani după ce am auzit de alți oameni care au făcut acest lucru. Știu că, în familia mea apropiată, nimeni nu a reușit să își achite ipoteca când era tânăr, dar asta însemna că noi nu puteam face acest lucru?

Era de fapt posibil să ne achităm ipoteca?

Când am început să ne gândim la acest lucru, aveam o ipotecă tradițională pe 30 de ani, iar plata lunară a ipotecii era rezonabilă. Chiar nu aveam probleme în a face plata ipotecii, dar cu siguranță nu aveam o tonă de bani în plus pe aici.

Am fost mare pasionat de finanțe cu ani în urmă și am citit despre câți bani ai putea economisi dacă ți-ai refinanța ipoteca la o rată fixă pe 15 ani. Asta ar însemna că ipoteca noastră ar crește până la, probabil, mai mult decât am dori să plătim, dar mult mai mulți bani ar merge către principal, mai degrabă decât către dobândă.

Ei bine, cu aproximativ cinci ani în urmă am făcut exact asta. Ne-am refinanțat la o ipotecă cu rată fixă pe 15 ani și am decis că vom face tot ce ne stă în putință pentru a ne achita ipoteca în 5 ani sau mai puțin. Am decis să ne asumăm acest obiectiv măreț și să ne eliminăm ipoteca pentru a plăti lucruri care au adăugat valoare vieții noastre – cum ar fi mai multe vacanțe!

Am reușit! Ne-am achitat casa!

Sunt mândru să spun că, chiar înainte de aniversarea celor cinci ani de refinanțare, am reușit să ne achităm casa la 36 de ani! Am făcut acest lucru ca o familie de cinci persoane cu un singur venit. Am reușit să facem acest lucru trăind un stil de viață frugal, cumpărând second-hand în loc de nou și păstrând în prim-plan achitarea ipotecii noastre.

În acest articol, vă voi da câteva sfaturi despre cum am reușit să atingem acest obiectiv și cum puteți face și dumneavoastră!

Ar trebui să-mi achit ipoteca mai devreme? Pro și contra

Mulți planificatori financiari au clienți care întreabă: „Ar trebui să mă concentrez pe achitarea anticipată a ipotecii mele?”. Motivul pentru care mulți oameni se agață de creditul ipotecar și fac plata lunară timp de treizeci de ani este că ei cred că au nevoie de deducerea dobânzii ipotecare ca o amortizare (din păcate, aceste amortizări fiscale nu mai sunt benefice – consultați acest articol legat de acest subiect).

Altul motiv pe care îl dau este că nu mai pot stoarce niciun ban din bugetul lor pentru a-l achita mai devreme, chiar dacă ar vrea. Dacă vă gândiți bine, aceste „motive” sunt de fapt scuze. Din punct de vedere matematic, nu v-ar fi mai bine să nu aveți niciun credit ipotecar decât să aveți o scutire de impozit doar pentru dobândă? Cu cât plătești mai mulți ani, cu atât mai puțină dobândă există, deci cu atât mai mică este deducerea ta.

De asemenea, TOȚI, inclusiv eu, pot stoarce câțiva dolari în plus din bugetul lor, și fiecare lucru mic ajută.

Deciziați dacă este potrivit pentru dumneavoastră

Când eu și soția mea ne-am așezat la masă și am discutat dacă ar trebui să încercăm să ne achităm anticipat ipoteca, răspunsul a fost un răsunător „DA!”. În primul rând, cu cât avem mai multe datorii, cu atât avem mai multe riscuri.

Să presupunem că v-ați pierdut locul de muncă. V-ați îngrijora în primul rând că nu veți putea plăti ipoteca, nu-i așa? Dacă nu ați avea o ipotecă, ați fi într-o poziție mult mai bună pentru anii următori.

În al doilea rând, o ipotecă pe 30 de ani este pur și simplu deprimantă. Nu ne-a plăcut gândul de a face plăți semnificative către un creditor pentru cea mai mare parte a vieții noastre de adult.

Să presupunem că ați cumpărat o casă a doua zi după ce ați absolvit liceul și ați luat o ipotecă pe 30 de ani. Plătiți conștiincios factura pe toată durata împrumutului. Ați avea aproape 50 de ani când faceți ultima plată.

Sunt foarte mulți ani între timp!

De ce ar trebui să achitați ipoteca ultima

Deși am vrut să ne concentrăm pe achitarea anticipată a ipotecii, ne-am dat seama, de asemenea, că ar trebui să începem să achităm ipoteca după ce toate celelalte lucruri au fost achitate. Din fericire, am început călătoria noastră fără datorii cu ani în urmă și am reușit să trecem la obiectivul nostru ipotecar.

Dacă sunteți ca majoritatea americanilor, este posibil să aveți datorii la cardul de credit, împrumuturi pentru studenți și datorii la mașină. Ar trebui să le achitați pe acestea înainte de a începe să aruncați bani în plus la creditul ipotecar.

Să presupunem că faceți contrariul – începeți să plătiți mai mult la creditul ipotecar, fiecare cent în plus pe care îl puteți găsi. Apoi aveți un fel de urgență care vă face să rămâneți fără serviciu timp de opt săptămâni. Venitul dvs. este redus radical pe termen scurt și, chiar dacă vă veți întoarce la muncă în două luni, cum vă veți plăti facturile între timp?

Faceți acest lucru înainte de a plăti în plus

După ce aveți un fond de urgență, începeți prin a vă plăti datoriile care nu sunt legate de ipotecă, astfel încât să aveți venitul „eliberat” pentru a-l aplica la ipotecă.

Să presupunem că v-ați plătit toate datoriile, cu excepția ipotecii. Este timpul să aruncați fiecare dolar în acea direcție, nu? Nu atât de repede. Ar trebui, de asemenea, să investiți bani pentru pensie la o rată de 18% din venitul dumneavoastră. Nu vreți să ajungeți la vârsta de pensionare cu ani în urmă și să aveți o casă plătită, dar fără un cuib din care să trăiți.

Așa că, după ce începeți să investiți la o rată de 18% din venitul dvs. în conturile de pensie, ÎNCEPEȚI să aruncați fiecare dolar în plus la ipotecă.

De ce, din punct de vedere matematic, NU ar trebui să vă achitați anticipat creditul ipotecar

Matematic, nu are sens să vă achitați anticipat creditul ipotecar. Cu ratele dobânzilor scăzute din punct de vedere istoric (care se situează în jurul valorii de 3%), pare aproape o prostie să cheltuiți bani în plus pentru a vă achita casa mai devreme.

Gândiți-vă la asta – ați putea să vă investiți banii într-un fond indexat S&P pe piața bursieră și să câștigați în medie 8% în fiecare an. Aceasta este o diferență de 5% între a cheltui banii pentru a scăpa de o rată a dobânzii de 3% la un credit ipotecar față de a-i investi și a face 8%.

Figurarea independenței financiare și a securității financiare

Cu toate acestea, scenariul de mai sus se concentrează în întregime pe o perspectivă matematică. Calculele au sens din punct de vedere matematic dacă ignorați bilele curbe pe care ni le aruncă viața. Dacă investești banii în plus, dar îți pierzi locul de muncă și nu-ți mai poți plăti ipoteca, formula matematică iese pe fereastră.

Soția mea și cu mine am ales securitatea financiară mai degrabă decât să ne creștem averea netă. Am făcut acest lucru atingând mai întâi nivelul maxim al fondului nostru de pensii și apoi cheltuind fiecare cent în plus pentru a achita ipoteca.

Nu v-aș sfătui niciodată să achitați ipoteca înainte de a investi pentru pensie.

Prin această cale, am irosit cinci ani de randamente suplimentare – dar acum nu mai avem ipotecă și putem delega și mai mulți bani în investiții.

În plus, dacă mi-aș pierde brusc locul de muncă, aș putea obține un loc de muncă cu salariul minim pe economie și tot nu ar trebui să îmi fac griji în legătură cu mutarea sau cu plata casei noastre. Pentru noi, această siguranță financiară valorează greutatea ei în aur.

Înțelegeți-vă „de ce” și cum ar arăta o viață fără ipotecă

Visează pentru un minut. Cum ar arăta viața dvs. dacă nu ați face o plată ipotecară în fiecare lună pentru următorii câțiva ani sau decenii? O ipotecă este, de obicei, cea mai substanțială factură din bugetul oricui și poate fi dificil să vă imaginați cum ar fi viața dacă ați păstra acei bani în plus în loc să-i trimiteți unui creditor ipotecar.

Dar gândiți-vă pentru un minut: Ce ați putea face dvs. și familia dvs. cu toți acei bani? Enumerați cât mai multe lucruri la care vă puteți gândi. Pun pariu că lista ar fi lungă de un kilometru.

Acum, care dintre aceste lucruri sunt cele mai importante pentru tine? Să dăruiești cu generozitate celorlalți? Să lași o moștenire financiară nepoților tăi? Să te retragi devreme? Călătorind în lume împreună cu soțul/soția ta?

Selectați două sau trei dintre posibilități care sunt cele mai semnificative lucruri pentru care v-ați sacrifica. Acestea sunt „motivele” dumneavoastră. Dacă, de exemplu, să poți călători oricând dorești și să lași destui bani pentru ca nepoții să aibă un „start” în viața de adult, acesta este „DE CE” – motivul tău pentru a elimina ipoteca, astfel încât să îți poți crea rapid o avere.

Cum să vă achitați ipoteca în 5 ani (sau mai puțin!)

Să presupunem că, în poșta de astăzi, ați primit o invitație la o reuniune de clasă. Aceasta are loc peste trei luni și v-ar plăcea să mergeți. Dar unul dintre primele tale gânduri este: Trebuie neapărat să slăbesc 15 kilograme până atunci. Deci, ce faceți?

Vă stabiliți un obiectiv. Selectați o dată (peste 3 luni) ca fiind „linia de sosire” pentru atingerea obiectivului dumneavoastră.

Același lucru este valabil pentru orice lucru pe care doriți să îl faceți din punct de vedere financiar, cum ar fi să vă achitați ipoteca mai devreme, cu ani în avans. Stabiliți o dată pentru cinci ani în viitor și afișați această dată în mod vizibil – pe oglinda din baie sau pe ușa frigiderului, undeva unde o veți vedea în fiecare zi. Acest lucru vă va ajuta să rămâneți concentrat asupra obiectivului și motivat să îl atingeți.

După cum știți, simpla stabilire a unui obiectiv și motivarea nu vă asigură că îl veți atinge. Mai jos veți găsi 17 modalități concrete de a vă achita ipoteca în timp record!

Crearea unui buget lunar

Aveți prea mulți bani pe lună la sfârșitul lunii? Te uiți vreodată în portofelul tău și te întrebi unde au dispărut acei bani? Cu toții am avut această experiență la un moment dat și nu vrem să o mai facem vreodată!

Cel mai bun mod de a vă asigura că știți unde se duc banii dumneavoastră este să creați un buget. Cei mai mulți oameni se gândesc la cuvântul „buget” ca la o restricție – un loc unde să enumerați toate datoriile și facturile pe care trebuie să le plătiți fără să țineți cont de faptul că aveți o viață.

Ajută, în schimb, să vedeți un buget ca pe un plan de cheltuieli. Într-un plan de cheltuieli, PLANIFICAȚI modul în care vă veți aloca salariul net. TREBUIE să cheltuiți 200 de dolari pe lună pe lecții de dans de societate? Dacă răspunsul este da, puneți acest lucru în buget și găsiți alte locuri în care să tăiați dacă este nevoie.

Crearea unui plan de cheltuieli atent și complet vă permite să știți exact unde se duc banii dvs. în fiecare lună, astfel încât să puteți aborda mai repede acel credit ipotecar.

Cumpărați o casă pe care v-o puteți permite

Să presupunem că vă decideți să cumpărați o casă. În mod inteligent, mergeți la o companie de credite ipotecare pentru a obține o preaprobare pentru un credit ipotecar, astfel încât să știți care este „valoarea aproximativă” pe care o puteți cheltui. Sunteți absolut uimit când brokerul ipotecar vine la dumneavoastră cu o cifră aproximativ dublă față de ceea ce vă așteptați.

„Ce?”, vă gândiți, „Pot cumpăra o casă de 450.000 de dolari cu un venit de 40.000 de dolari?”. Nu ar trebui să fie surprinzător faptul că creditorii ipotecari vă vor oferi o sumă de preaprobare foarte mare în speranța că veți lua cu ei un împrumut de 450.000 de dolari, mai degrabă decât un împrumut de 200.000 de dolari. Așa își fac ei banii!

În timp ce vă sugerez să folosiți un agent imobiliar pentru achiziția de proprietăți, realizați că comisionul lor este legat direct de prețul final pe care îl plătiți pentru casă.

Deși tuturor ne-ar plăcea să avem o casă uriașă pe lac, pur și simplu nu este realist să credem că toți ne putem permite așa ceva.

Atunci câtă casă vă PUTEȚI permite?

În primul rând, luați în considerare salariul dvs. net. Dacă ipoteca dvs. ocupă jumătate din această sumă, cum ați putea plăti pentru alte lucruri esențiale, cum ar fi mâncarea, îmbrăcămintea și menținerea benzinei în mașină? O bună regulă empirică pentru a vă ajuta să vă faceți o idee „aproximativă” despre cât de mult puteți cheltui pe un credit ipotecar este să căutați unul în care rata lunară să nu depășească 25% din salariul dvs. net.

Dacă salariul dvs. net este de 3.600 de dolari pe lună, să spunem că salariul dvs. net este de 3.600 de dolari pe lună. O pătrime (25%) din această sumă este de 900 de dolari. Așadar, pentru ca finanțele dvs. să rămână gestionabile, ar trebui să achiziționați o casă pentru care ipoteca să nu depășească 900 de dolari pe lună. În acest fel, vă puteți permite în continuare să mâncați, să mergeți în vacanță din când în când și să cumpărați un aparat dentar pentru cel mai mic copil al dumneavoastră.

Puneți un avans mare

Câteva companii de credite ipotecare atrag oamenii promițând aprobarea ipotecii cu un avans foarte mic, uneori chiar și 3-5% din prețul de achiziție al locuinței.

Deși acest lucru poate părea atractiv inițial (și vă permite să obțineți mult mai multă casă – a se vedea avertismentul de mai sus!), este într-adevăr o decizie financiară proastă să obțineți o ipotecă în care puneți o sumă mică în avans. În realitate, ar trebui să strângeți cât mai mult posibil pentru ca plățile să fie mai mici și să vă apropiați mai repede de achitarea casei.

Dacă ați oferi un avans de 20%, puteți evita PMI – asigurarea ipotecară privată. PMI este un tip de asigurare care protejează creditorul ipotecar în cazul în care un proprietar de locuință nu își plătește ipoteca. Așadar, cu PMI, o parte din plata ipotecii dvs. merge către o primă de asigurare care este pusă deoparte pentru a oferi beneficiarului (creditorul) protecție în cazul în care nu vă achitați creditul.

Dacă oferiți un avans de 20%, evitați cu totul PMI, ceea ce duce la economii majore pentru dvs. Ați putea folosi acea sumă PMI pentru a vă achita ipoteca chiar mai repede.

Downsize to A Smaller Home

Am vorbit despre atracția de a cumpăra o casă mare. Nu este neobișnuit să vedem un cuplu de persoane care au rămas fără casă într-o casă de 3.500 de metri pătrați sau persoane singure într-o casă de oraș de 2.200 de metri pătrați. Este în natura umană să dorim să cumpărăm o casă mai mare decât avem nevoie; fie că vrem „spațiu pentru a ne împrăștia”, fie că vrem să „ținem pasul cu Joneses.”

Cu toate acestea, una dintre provocările pe care adesea nu le luăm în considerare sunt cheltuielile suplimentare pe care le avem cu casele mai mari. De exemplu, cât de mult credeți că îi costă pe cei care au rămas fără casă în casa mare să încălzească și să răcească un spațiu atât de mare? Dacă au o curte mare și trebuie să li se amenajeze peisagistica în mod regulat, aceasta este, de asemenea, o cheltuială semnificativă care se adaugă la costul locuinței lor.

În realitate, dacă ar reuși să locuiască într-o casă de două ori mai mică, ar putea economisi semnificativ prin reducerea dimensiunii. Există multe aspecte pozitive ale reducerii dimensiunilor, inclusiv posibilitatea de a reduce la minimum numărul mare de obiecte pe care le-am adunat de-a lungul anilor, pe lângă economiile pe care le-am putea realiza dacă am locui într-o casă mai mică.

Plătiți mai întâi celelalte datorii

Principala cheie pentru a vă achita rapid ipoteca este să faceți plăți mari la aceasta. V-ați uitat vreodată la extrasul de cont al cardului de credit și ați observat că, dacă pur și simplu plătiți minimul și nu încărcați nimic altceva care să se adauge la sold, vă va lua aproximativ 17 ani să îl achitați?

La fel ca la un card de credit, dacă pur și simplu faceți plata minimă a creditului ipotecar, veți plăti împrumutul timp de mulți ani, dacă nu chiar zeci de ani.

Pentru a putea face plăți mari de capital la ipoteca dumneavoastră, ar trebui să eliminați mai întâi toate celelalte datorii. Vă puteți imagina cât de mult ați putea să aruncați la ipoteca dvs. dacă nu ați avea datorii la cărțile de credit? Fără datorii la împrumuturi pentru studenți? Nici un împrumut auto? Dacă sunteți ca majoritatea americanilor, sumele din aceste alte datorii vă vor permite să vă achitați ipoteca mai repede decât ați crezut că este posibil.

Așa că ocupați-vă de plata celorlalte datorii. Cunoscutul guru financiar Dave Ramsey sugerează să vă enumerați datoriile de la cea mai mică la cea mai mare și să plătiți în plus la cea mai mică până când o terminați. Apoi luați banii pe care îi plăteați la cea mai mică și adăugați această sumă la ceea ce plătiți la următoarea cea mai mică.

Această abordare „bulgăre de zăpadă” vă permite să păstrați un impuls constant. Pe măsură ce atacați datoriile mai mari, aveți o sumă mai mare de plătit pentru acestea.

Viațați din mai puțin decât câștigați (trăiți cu 50% din venit)

Cele mai mari provocări financiare personale cu care ne confruntăm tind să fie atitudini caracterizate de două acronime: YOLO și FOMO (Fear Of Missing Out). YOLO, sau „You Only Live Once” (Trăiești o singură dată), ne permite să ne permitem să fim puțin nesăbuiți cu finanțele noastre. Vrei să-ți cumperi acel Porsche? Ei bine, dă-i drumul! Trăiești doar o singură dată!

FOMO, „Fear of Missing Out” (Frica de a pierde ceva) este similară. Toți prietenii tăi merg într-o croazieră pentru a 50-a aniversare a prietenei tale cele mai bune? Ei bine, TREBUIE să mergi – nu vrei să ratezi!”

Din păcate, deși aceste sentimente fac parte din natura umană, cu siguranță nu ne ajută situația financiară. Putem crede că muncim din greu și că merităm să cheltuim toți banii care ne rămân după plata facturilor.

Cu toate acestea, dacă obiectivul dvs. este să vă achitați ipoteca în cinci ani, s-ar putea să trebuiască să faceți unele alegeri care să vă permită să trăiți din mai puțin decât câștigați. Mult mai puțin decât câștigați – pentru o perioadă scurtă de timp. Cel mai bun scenariu este să trăiți cu 50% din ceea ce aduceți acasă. Apoi ați putea folosi ceilalți 50% pentru principalul suplimentar.

Ați putea fi fie „super falit” pentru o perioadă scurtă de timp pentru a vă achita ipoteca, fie ați putea fi pur și simplu „falit” pentru tot restul vieții. Cu siguranță nu va fi nedureros, dar puteți trăi cu mult mai puțin decât credeți.

Decideți dacă o refinanțare este potrivită pentru dumneavoastră

Mulți proprietari au optat pentru o ipotecă pe 30 de ani atunci când și-au cumpărat casa. Cu toate acestea, dacă calculați plățile lunare la un credit ipotecar pe 15 ani, s-ar putea să constatați că este fezabil pentru dumneavoastră.

Refinanțarea poate avea sens dacă puteți obține o rată a dobânzii ipotecare mai mică. Atunci când se întâmplă acest lucru, o mai mare parte din plata dvs. este aplicată la principal, iar dvs. plătiți cu mii și mii de euro mai puțină dobândă pe durata de viață a împrumutului. Ați putea lua în considerare refinanțarea la un credit ipotecar cu rată fixă pe 15 ani pentru a reduce la jumătate durata împrumutului, așa cum am făcut eu și soția mea.

Ratele scăzute ale dobânzii din punct de vedere istoric

Cu rate ale dobânzii scăzute din punct de vedere istoric, refinanțarea la o rată a dobânzii mai mică și la un termen mai scurt poate fi scenariul perfect pentru dumneavoastră. În funcție de rata actuală a dobânzii, este posibil să vă puteți reduce durata împrumutului până la 15 ani fără a observa o modificare a plății.

Aceasta înseamnă că plata lunară integrală va fi direcționată mai mult către principal și mai puțin către dobândă. Rețineți că refinanțarea vine cu taxe suplimentare, așa că asigurați-vă că adăugați taxele suplimentare pentru a vedea dacă are sens din punct de vedere matematic.

Pretindeți că v-ați refinanțat fără să vă refinanțați de fapt

Puteți decide că efectuarea unei refinanțări formale nu este potrivită pentru dumneavoastră. Cu toate acestea, asta nu înseamnă că nu vă puteți ACȚIONA ca și cum v-ați refinanțat. Pur și simplu pretindeți că factura lunară a creditului ipotecar a crescut și plătiți mai mult pentru principalul împrumutului.

De exemplu, să presupunem că plata dvs. lunară este de 1000 de dolari. Pretindeți că v-ați refinanțat și că plata dvs. este acum de 1.400 de dolari. Aplicarea celor 400 de dolari în plus în fiecare lună pentru reducerea principalului este echivalentă cu efectuarea câtorva plăți ipotecare în plus în fiecare an.

Pentru că acești bani sunt aplicați direct la principal, luați bucăți mari din suma pe care se bazează dobânda.

Consiliu pentru profesioniști: Asigurați-vă că cei 400 de dolari în plus sunt direcționați către principal și nu sunt socotiți ca o plată suplimentară către dobândă și principal.

Înțelegerea soldului principalului

Făcând plăți ipotecare suplimentare sau plătind în plus, această sumă este aplicată la soldul principalului dumneavoastră. Prin scăderea soldului principalului (suma totală de plată datorată), reduceți la rândul dvs. valoarea dobânzii pe care o veți plăti pe durata de viață a împrumutului.

Înainte de a începe să faceți plăți suplimentare ale principalului, contactați creditorul dvs. și identificați termenii împrumutului dvs. Există câteva companii de credite ipotecare care nu vă vor permite să plătiți suplimentar la principal oricând doriți.

Evitați penalitățile de plată anticipată

Câteva contracte vă permit să faceți plăți suplimentare doar la un anumit interval. Dacă efectuați plata suplimentară în afara perioadelor permise, este posibil să vi se perceapă o penalitate de plată anticipată. Asigurați-vă că creditorul dvs. va accepta plățile suplimentare înainte de a scrie acel cec.

A rotunjiți plățile ipotecare

Dacă refinanțarea nu este o opțiune și să vă prefaceți că v-ați refinanțat nu este o opțiune pentru că pur și simplu nu puteți stoarce acel must din buget, pur și simplu „rotunjiți” și aplicați acea sumă la principalul împrumutului. Astfel, dacă ipoteca dvs. este de 1135 de dolari, rotunjiți la următoarea sută (1200 de dolari) și plătiți acei 65 de dolari în plus în fiecare lună la principalul împrumutului.

S-ar putea fi necesar să contactați creditorul dvs. ipotecar pentru a stabili dacă trebuie să efectuați acea plată „rotunjită” separat pentru a vă asigura că este aplicată ca plată suplimentară la principal și nu ca o plată anticipată a dobânzii din luna următoare.

Îmbrățișați un stil de viață frugal (până când casa este achitată)

S-ar putea să vă gândiți: „Oh, sigur! Voi găsi doar o mie de dolari în plus în bugetul meu în fiecare lună pentru a plăti mai mult pe casa mea! NICI O PROBLEMĂ.”

Pentru cei mai mulți dintre noi, chiar ESTE o problemă să găsim sute de dolari pe care să îi aplicăm la ipoteca noastră. Dar se POATE face dacă te gândești la modalități de a fi mai frugal. Luați în considerare exemplul „rotunjit” de mai sus. Dacă ați dori să rotunjiți 65 de dolari în fiecare lună, ce ați putea face pentru a fi puțin mai frugal și a „găsi” acea sumă de bani?

Ați putea să vă aduceți prânzul la serviciu o dată pe săptămână, în loc să mâncați în oraș în fiecare zi?

Ați putea face o seară de film în familie acasă în fiecare săptămână, în loc să scoateți toată familia la cinema? Ați putea să vă evaluați pachetul TV pentru a vedea dacă există vreo modalitate de a elibera niște bani acolo?

Frugalitatea nu înseamnă că vă refuzați orice lucru care vă face plăcere. Ceea ce ÎNSEAMNĂ este că trebuie să te gândești în mod critic ce lucruri din viața ta sunt nevoi și ce lucruri sunt dorințe. Toate dorințele tale sunt cu adevărat necesare sau ai putea limita unele dintre ele pentru a-ți putea achita casa cu ani mai devreme?

Cât de mult îți dorești să nu mai ai ipotecă va determina cât de drastic ești dispus să mergi.

Fă o plată a ipotecii la fiecare două săptămâni

Cei mai mulți oameni își plătesc facturile ipotecare o dată pe lună. Cu toate acestea, o strategie care vă permite să aplicați mai mulți bani pentru principal în fiecare lună, să economisiți la dobânda care se acumulează și să reduceți durata împrumutului ipotecar este să faceți plăți bisăptămânale care sunt la jumătate din valoarea ipotecii lunare.

Să presupunem că ipoteca dumneavoastră este de 1000 de dolari pe lună. Cu plăți bisăptămânale, ați plăti 500 de dolari la fiecare două săptămâni. Ce diferență este să faci o jumătate de plată la fiecare două săptămâni, mai degrabă decât una mare? Dacă plătiți o dată pe lună, faceți 12 plăți pe an. Împărțind-o la fiecare două săptămâni, faceți 13 plăți pe an.

Aceasta reduce adesea împrumutul dumneavoastră cu aproximativ cinci ani.

Puneți rambursarea de impozit în contul principalului

În timp ce mulți oameni se confruntă cu teamă cu sezonul de impozitare, unii oameni îl anticipează cu entuziasm, deoarece așteaptă o rambursare de impozit. Acea rambursare se simte ca niște „bani găsiți”, nu-i așa? Mulți oameni o folosesc fie ca „bani de distracție”, fie pentru a finanța o vacanță sau pentru a merge la cumpărături.

Cu toate acestea, aplicarea rambursării impozitului la principalul creditului dvs. ipotecar ar fi o modalitate de a face o diferență semnificativă și pe termen lung pentru a vă achita mai repede creditul ipotecar.

13. Pick Up A Side Hustle To Increase Income

Mii de americani își suplimentează veniturile cu o activitate secundară. Deși de multe ori ne gândim la o slujbă suplimentară ca fiind plictisitoare și ceva de temut, aceasta poate fi de fapt plină de satisfacții și, în multe cazuri, foarte profitabilă. Cele mai bune activități secundare implică intersecția a două lucruri: satisfac o nevoie și sunt ceva ce vă place.

Aveți un hobby sau o abilitate la care vă pricepeți foarte bine și pe care ați putea să o folosiți pentru a aduce mai mulți bani? Confecționați bijuterii? Deschideți un magazin Etsy și vindeți-vă creațiile online. Sunteți un jucător de golf de multă vreme? Predați lecții de golf pentru începători prin intermediul departamentului local de recreere. Sunteți un geniu al matematicii? Dați meditații copiilor care se luptă cu matematica la școală.

Ați putea chiar să dați meditații virtuale, deoarece există o mulțime de site-uri web de meditații. Lucrul ca meditator vă poate aduce cu ușurință între 20 și 30 de dolari pe oră sau mai mult. Nu este o activitate secundară rea pentru a vă suplimenta fluxul de numerar.

Să vă angajați să faceți o plată suplimentară a împrumutului în fiecare trimestru

Dacă bugetul dvs. este prea strâns pentru a „rotunji” fiecare plată a ipotecii sau pentru a pretinde că v-ați refinanțat și plătiți o sumă considerabil mai mare de fiecare dată, angajați-vă să faceți o plată suplimentară în fiecare trimestru.

Aceasta înseamnă că ar trebui să economisiți puțin în fiecare săptămână, astfel încât, la sfârșitul fiecărei trei luni (de exemplu, în martie, iunie, septembrie și decembrie), să puteți face o plată suplimentară. Astfel, în fiecare trimestru, aveți la dispoziție aproximativ 12 săptămâni pentru a găsi suficienți bani, fie în bugetul existent, fie prin intermediul unei activități secundare, pentru a face o plată suplimentară pentru casă.

Crearea de motivații vizuale

Când vine vorba de finanțele personale, navigăm adesea pe „pilot automat”. Facturile noastre sunt deduse automat din contul nostru de cecuri și, pentru că este atât de convenabil, nu ne mai gândim la asta. Cu toate acestea, dacă vă asumați acel obiectiv gigantic de a vă achita ipoteca în cinci ani, s-ar putea să aveți nevoie să păstrați acest obiectiv mai mult „pe primul plan”, astfel încât să rămâneți motivați și să fiți conștienți de progresul vostru.

O strategie este să folosiți un borcan cu bile. În borcan, puneți 1 bilă pentru fiecare 1.000 de dolari pe care îi datorați la casă. Pentru fiecare 1.000 de dolari pe care îi achitați din creditul ipotecar, scoateți o bilă din borcan. În acest fel, puteți vedea efectiv soldul scăzând, mai degrabă decât să vă uitați doar la cifrele de pe o foaie de calcul a bugetului.

Dacă vă place să colorați, am realizat pagini de colorat gratuite pentru a vă urmări progresul și obiectivele de achitare a ipotecii. Verificați-le aici!!!.

Celebrați-vă victoriile și etapele importante

Obiectivul de a vă achita anticipat ipoteca este un angajament mare și serios, pe care ar trebui să rămâneți concentrat în mod constant. Cu toate acestea, vor exista momente în care pur și simplu nu mai vreți să vă gândiți la asta nici măcar un minut.

În acest caz, luați o scurtă pauză de la el. Tot trebuie să vă trăiți viața într-un mod care să fie gestionabil și care să nu vă înnebunească, nu-i așa? În plus, este foarte greu să rămâi motivat fără nici un fel de „atribute” sau „attagirls” pe parcurs.

Programează-ți o sărbătoare (una pentru care ți-ai făcut un buget) la diferite repere pe parcurs. Poate că după ce achitați 5.000 sau 10.000 de dolari din principal, veți ieși la o cină frumoasă la un restaurant preferat. Poate că după ce ați achitat 25.000 de dolari din principal, decideți să plecați într-un weekend prelungit, o aventură într-un loc în care nu ați mai fost niciodată. Sărbătoriți aceste victorii, chiar și atunci când sunt mici, pentru că victoriile mici se adaugă la MAREA victorie de mai târziu.

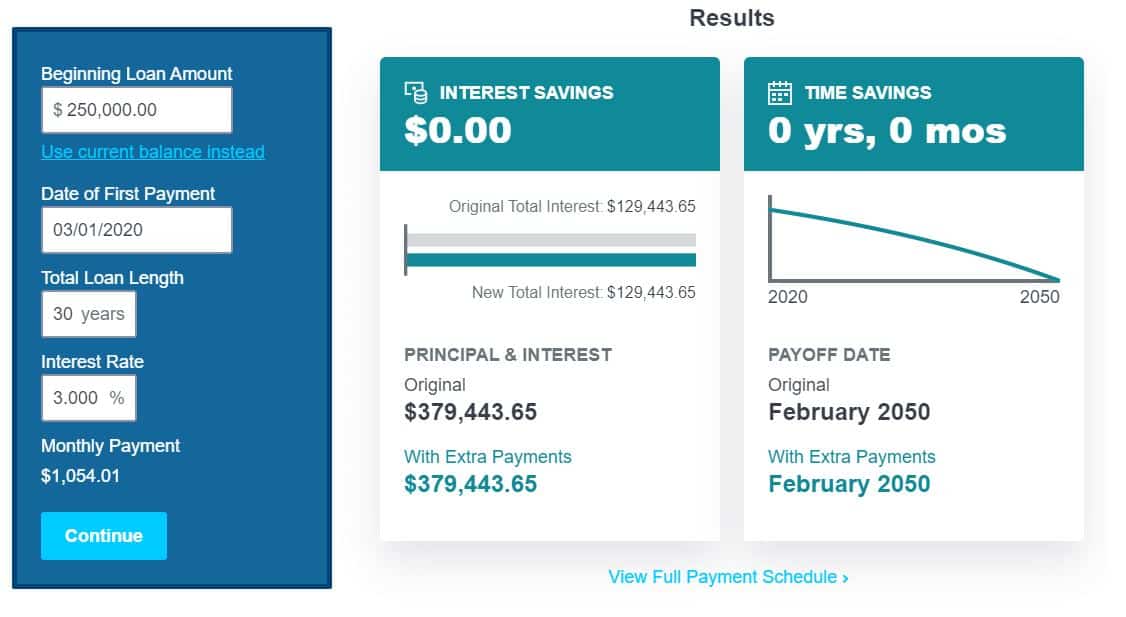

Utilizați Calculatorul meu gratuit de achitare a ipotecii

Direcționați-vă către calculatorul meu gratuit de achitare a ipotecii și introduceți informațiile despre împrumutul dvs. actual. Calculatorul de credite ipotecare vă va arăta câți ani mai aveți la dispoziție pentru a vă achita ipoteca și cum se modifică dacă vă ajustați plata.

În plus față de analiza plăților suplimentare, calculatorul meu de rambursare anticipată vă va permite, de asemenea, să ajustați diferitele programe de plată între un împrumut pe 15 ani și unul pe 30 de ani.

Înțelegerea graficului de amortizare

Un grafic de amortizare arată schema de plată pentru împrumutul dvs. actual. Acesta va arăta câți bani se duc către principal și câți se duc către dobândă la fiecare plată dată.

Ați putea fi surprins să vedeți cât de mult din banii câștigați cu greu se duc către dobândă la începutul împrumutului dumneavoastră. Calculatorul meu de rambursare anticipată a creditului ipotecar va defalca, de asemenea, graficul de amortizare pentru a face aceste plăți dureros de evidente.

Atingerea independenței financiare prin dobânda compusă

Acum că am rambursat creditul nostru, bancherii și brokerii nu mai profită de pe urma mea prin dobânda compusă la creditul meu imobiliar. Prin eliberarea plății lunare a creditului ipotecar, sunt acum capabil să-mi cresc averea mult mai repede cu ajutorul dobânzii compuse care lucrează pentru mine și nu împotriva mea.

Soția mea și cu mine urmărim acum independența financiară. Acest lucru înseamnă că ne concentrăm pe crearea unor fluxuri pasive de venit care să înlocuiască locul meu de muncă cu normă întreagă.

Următorul nostru obiectiv este să achiziționăm o proprietate de închiriat, astfel încât să putem începe să ne diversificăm portofoliul de pensionare cu proprietăți imobiliare.

Încheiere

Proprietatea unei case este visul american, iar faptul de a deține o casă se adaugă considerabil la valoarea ta netă, așa că, cu cât mai repede îți poți achita ipoteca și îți poți deține casa în mod direct, cu atât mai bine. La urma urmei, cu cât mai mult timp aveți o ipotecă, cu atât mai mult plătiți dobânzi la bancă, și nu vă puteți gândi la alte lucruri pe care ați prefera să le faceți cu toți acei bani? Să vă pensionați mai devreme? Să începeți o nouă afacere?

Deținerea în proprietate a locuinței dvs. vă oferă siguranță financiară pentru dvs. și familia dvs.; este un bun care se apreciază și va valora din ce în ce mai mult pe măsură ce trece timpul.

Tot ce trebuie să faceți pentru a vă schimba viitorul financiar prin achitarea anticipată a creditului ipotecar este să decideți că o veți face și să vă angajați în acest sens. Oricine poate face ASTA, nu-i așa? Faceți mici schimbări și găsiți modalități de a pune deoparte câțiva bani în plus aici și acolo, astfel încât să puteți face plăți suplimentare pentru ipoteca dumneavoastră.

Gândiți-vă la țestoasă și iepure – fiți țestoasa! Pașii mici, consecvenți și constanți te duc la linia de sosire, și nu îți va lua 30 de ani să ajungi acolo! Așadar, sunteți gata să vă achitați ipoteca în 5 ani sau mai puțin?