Sixty Percent of the Time, It Works Every Time

„…there is a 60% probability for a recession inside the next 18 months.” – Steen Jakobsen

„UBS powiedział, że istnieje 40% szans, że będą dwie podwyżki stóp ołówkiem na 2019 rok zamiast trzech ruchów widzianych w marcu.” -Marketwatch

„Zawsze istnieje szansa 1 na 3, że rynek spadnie o 10 procent i szansa 1 na 5, że rynek spadnie o 20 procent, ale mimo to w długim terminie rynek akcji idzie w górę o 10 procent rocznie przez około 70 procent czasu.” -MarketRealist

Albo… słowami Briana Fantany z Anchormana (który odnosi się do swojej wody kolońskiej o nazwie „Sex Panther”, która jest nielegalna w 9 krajach):

Mam nadzieję, że drapiesz się po głowie, tak jak ja.

Możemy inwestować w oparciu o szanse, prawdopodobieństwa i szanse… albo możemy to znacznie uprościć:

Kupuj nisko, sprzedawaj wysoko.

Brzmi prosto, prawda? Cóż… są dwa problemy z tą strategią:

#1 Niezwykle trudno jest inwestować w rzeczy, których inni unikają. Jeśli kupujesz rzeczy, które inni sprzedają i sprzedajesz rzeczy, które inni kupują, wtedy czujesz się tak, jakbyś nie był częścią grupy.

#2 Spojrzenie z perspektywy czasu jest 20/20. Często tylko wiemy, kiedy rzeczy są wysokie lub niskie po fakcie.

Ale, tutaj jest rzecz… nawet jeśli jest to trudne, aby przejść przeciwko tłumowi, nadal możemy to zrobić. I tak, spojrzenie z perspektywy czasu może być 20/20, ale są pewne oczywiste rynkowe wzloty i upadki, które możemy zobaczyć już teraz.

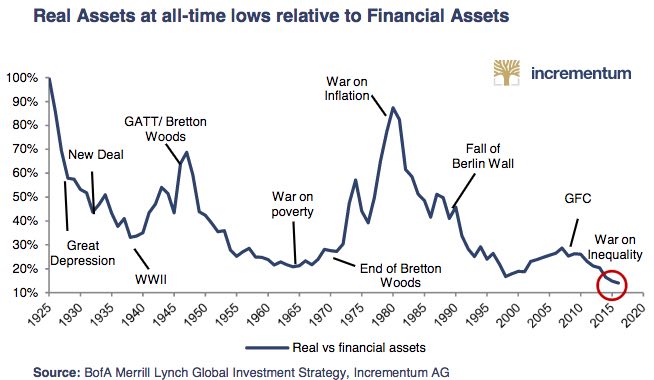

Na przykład wiemy, że aktywa realne są na wszechczasowych minimach w porównaniu do aktywów finansowych.

Źródło: Incrementum

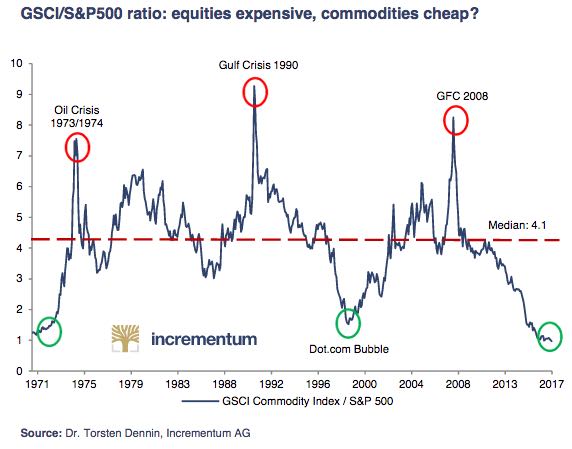

„W kontekście historycznym względna wycena towarów w stosunku do akcji wydaje się niezwykle niska. W stosunku do indeksu S&P 500, GSCI (Goldman Sachs Commodity Index) jest obecnie notowany na najniższym poziomie od 50 lat. Ponadto, wskaźnik ten znajduje się znacznie poniżej długoterminowej mediany wynoszącej 4,1. Zgodnie z koncepcją mean reversion, powinniśmy być świadkami atrakcyjnych okazji inwestycyjnych.” – Incrementum

Źródło: Incrementum

Oczywiście, jest całkowicie możliwe, że ten stosunek staje się jeszcze bardziej zniekształcony, przy czym aktywa finansowe stają się droższe, a towary jeszcze tańsze.

Ale, gdzie chciałbyś ulokować swoje pieniądze do pracy?

Czy wolałbyś mieć ogromne ryzyko bessy? Czy też wolałbyś mieć ogromny potencjał wzrostu?

Dla mnie odpowiedź jest prosta. (Tak samo jak dla każdego, kto dołączył do mnie w Kolumbii.)

Chcemy inwestować w obszary, które są tanie. Chcemy kupować nisko i sprzedawać wysoko. Proste.

Jest tam wiele towarowych ETF-ów, które są notowane na historycznych minimach (jak $JJG).

Największe zyski są jednak w prywatnych transakcjach. Mówię o inwestowaniu w prywatne gospodarstwa, prywatne firmy i prywatne możliwości inwestycyjne, których nigdy nie zobaczysz… chyba, że jesteś z odpowiednią grupą i masz odpowiednie kontakty.

(Dla tych, którzy dołączyli do nas w Kolumbii, w tym tygodniu pojawią się informacje o naszej następnej podróży.)

.