Sixante pour cent du temps, ça marche à tous les coups

« …il y a une probabilité de 60% pour une récession à l’intérieur des 18 prochains mois. » – Steen Jakobsen

« UBS a déclaré qu’il y a 40% de chances qu’il y ait deux hausses de taux pénalisées pour 2019 au lieu des trois mouvements vus en mars. » -Marketwatch

« Il y a toujours une chance sur 3 que le marché baisse de 10 % et une chance sur 5 que le marché baisse de 20 %, mais pourtant, sur le long terme, le marché boursier augmente de 10 % par an environ 70 % du temps. » -MarketRealist

Or… dans les mots de Brian Fantana d’Anchorman (qui fait référence à son eau de Cologne appelée « Sex Panther », qui est illégale dans 9 pays):

J’espère que vous vous grattez la tête, tout comme moi.

Nous pouvons investir en nous basant sur les chances, les probabilités et les chances… ou nous pouvons rendre les choses beaucoup plus faciles:

Acheter bas, vendre haut.

Ça semble simple, non ? Eh bien… il y a deux problèmes avec cette stratégie :

#1 Il est extrêmement difficile d’investir dans des choses que les autres évitent. Si vous achetez des choses que les autres vendent, et vendez des choses que les autres achètent, alors vous avez l’impression de ne pas faire partie du groupe.

#2 Le recul est de 20/20. Souvent, nous ne savons que lorsque les choses sont élevées ou faibles après coup.

Mais, voici la chose… même si c’est difficile d’aller à l’encontre de la foule, nous pouvons toujours le faire. Et oui, le recul peut être de 20/20, mais il y a des hauts et des bas évidents du marché que nous pouvons voir dès maintenant.

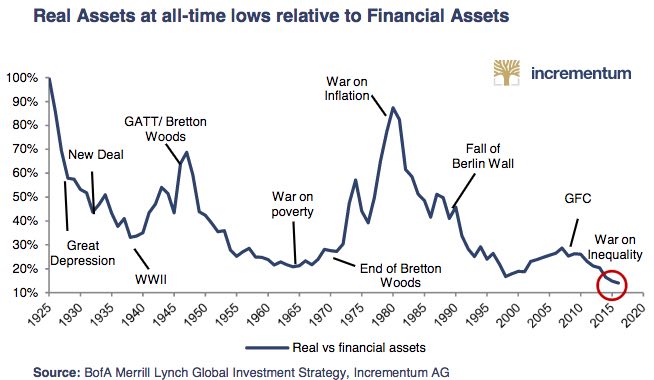

Par exemple, nous savons que les actifs réels sont à des bas historiques par rapport aux actifs financiers.

Source : Incrementum

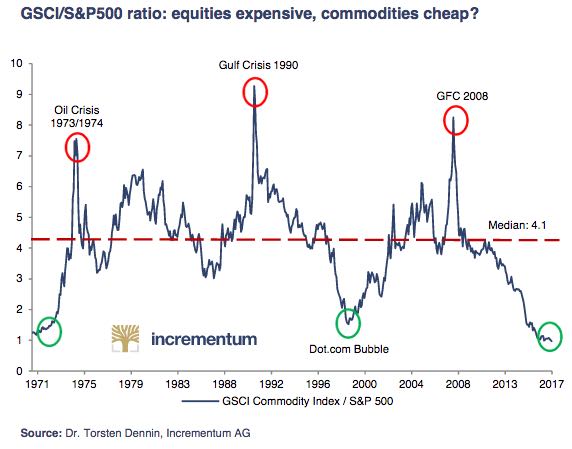

« Dans un contexte historique, la valorisation relative des matières premières par rapport aux actions semble extrêmement faible. Par rapport au S&P 500, le GSCI (Goldman Sachs Commodity Index) se négocie actuellement à son plus bas niveau depuis 50 ans. En outre, le ratio est nettement inférieur à la médiane à long terme de 4,1. Suivant la notion de retour à la moyenne, nous devrions assister à des opportunités d’investissement attrayantes. » – Incrementum

Source : Incrementum

Bien sûr, il est tout à fait possible que ce ratio devienne encore plus faussé, les actifs financiers devenant plus chers et les matières premières encore moins chères.

Mais, où aimeriez-vous faire travailler votre argent ?

Préférez-vous un risque de baisse massif ? Ou préférez-vous avoir un potentiel de hausse massif ?

La réponse est facile pour moi. (Pareil pour tous ceux qui m’ont rejoint en Colombie.)

Nous voulons investir dans des zones qui sont bon marché. Nous voulons acheter bas et vendre haut. Simple.

Il y a beaucoup d’ETF de matières premières là-bas qui se négocient à des bas historiques (comme $JJG).

Cependant, les plus gros rendements sont dans les transactions privées. Je parle d’investir dans des fermes privées, des entreprises privées et des opportunités d’investissement privées que vous ne verriez jamais… à moins d’être avec le bon groupe et d’avoir les bonnes connexions.

(Pour ceux qui nous ont rejoint en Colombie, nous aurons des informations à venir cette semaine sur notre prochain voyage.)