Kuusikymmentä prosenttia ajasta, se toimii joka kerta

”…on 60 prosentin todennäköisyys taantumalle seuraavan 18 kuukauden aikana.” – Steen Jakobsen

”UBS:n mukaan on 40 prosentin todennäköisyys, että vuodelle 2019 on merkitty kaksi koronnostoa maaliskuussa nähtyjen kolmen siirron sijaan.”” -Marketwatch

”On aina 1:3 mahdollisuus, että markkinat laskevat 10 prosenttia ja 1:5 mahdollisuus, että markkinat laskevat 20 prosenttia, mutta silti pitkällä aikavälillä osakemarkkinat nousevat 10 prosenttia vuodessa noin 70 prosenttia ajasta.” -MarketRealist

Vai… Ankkurimiehen Brian Fantanan sanoin (joka viittaa ”Sex Panther” -nimiseen kölninveteen, joka on laitonta yhdeksässä maassa):

Toivottavasti raavit päätäsi, kuten minäkin.

Voidaan sijoittaa kertoimien, todennäköisyyksien ja mahdollisuuksien perusteella… tai voimme tehdä siitä paljon helpompaa:

Osta matalalta, myy korkealta.

Kuulostaa yksinkertaiselta, eikö? No… tässä strategiassa on kaksi ongelmaa:

#1 On äärimmäisen vaikeaa sijoittaa asioihin, joita muut välttelevät. Jos ostat asioita, joita muut myyvät, ja myyt asioita, joita muut ostavat, sinusta tuntuu, ettet kuulu joukkoon.

#2 Jälkiviisaus on 20/20. Usein tiedämme vasta jälkikäteen, milloin asiat ovat korkealla tai matalalla.

Mutta, tässä on se juttu… vaikka on vaikeaa mennä väkijoukkoa vastaan, voimme silti tehdä sen. Ja kyllä, jälkiviisaus voi olla 20/20, mutta on olemassa joitakin ilmiselviä markkinoiden huippu- ja matalasuhdanteita, jotka voimme nähdä juuri nyt.

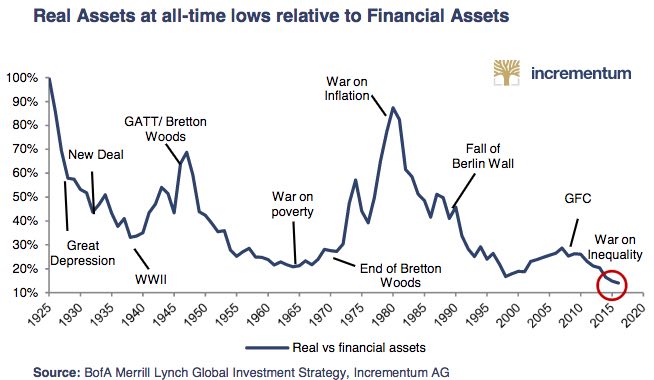

Esimerkiksi tiedämme, että reaalivarat ovat kaikkien aikojen matalimmillaan verrattuna rahoitusvaroihin.

Lähde: Incrementum

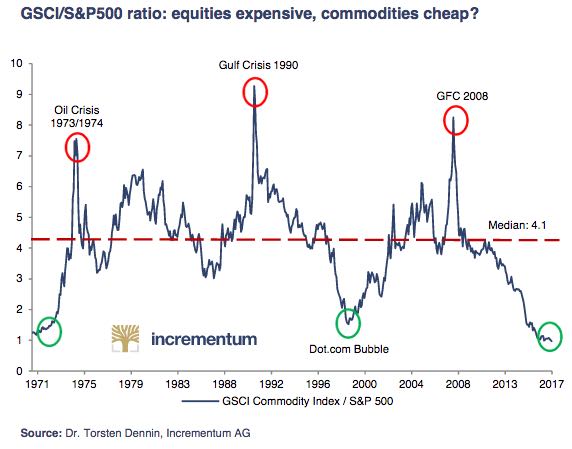

”Historiallisessa kontekstissa hyödykkeiden suhteellinen arvostus osakkeisiin nähden vaikuttaa äärimmäisen alhaiselta. Suhteessa S&P 500:aan GSCI (Goldman Sachs Commodity Index) liikkuu tällä hetkellä alimmalla tasollaan 50 vuoteen. Suhde on myös huomattavasti alle pitkän aikavälin mediaanin, joka on 4,1. Keskiarvon palautumisen käsitteen mukaisesti meidän pitäisi nähdä houkuttelevia sijoitusmahdollisuuksia.” – Incrementum

Lähteestä:

Source: Incrementum

On tietysti täysin mahdollista, että tämä suhdeluku vääristyy entisestään, jolloin rahoitusvarat kallistuvat ja hyödykkeet halpenevat entisestään.

Mutta mihin haluaisit sijoittaa rahojasi?

Pitäisitkö mieluummin massiivisesta laskuriskistä? Vai haluaisitko mieluummin massiivisen nousupotentiaalin?

Vastaus on minulle helppo. (Samoin kaikille, jotka liittyivät seuraani Kolumbiassa.)

Haluamme sijoittaa alueille, jotka ovat halpoja. Haluamme ostaa halvalla ja myydä korkealla. Yksinkertaista.

On olemassa monia hyödyke-ETF:iä, jotka käyvät kauppaa historiallisilla alhaisilla tasoilla (kuten $JJG).

Mutta suurimmat tuotot ovat yksityisissä kaupoissa. Tarkoitan sijoittamista yksityisiin maatiloihin, yksityisiin yrityksiin ja yksityisiin sijoitusmahdollisuuksiin, joita et koskaan näkisi… ellet ole oikeassa ryhmässä ja ellei sinulla ole oikeita yhteyksiä.

(Niille, jotka liittyivät seuraamme Kolumbiassa, saamme tällä viikolla tietoa seuraavasta matkastamme.)